时间:2022-05-04 11:06:05来源:网络整理

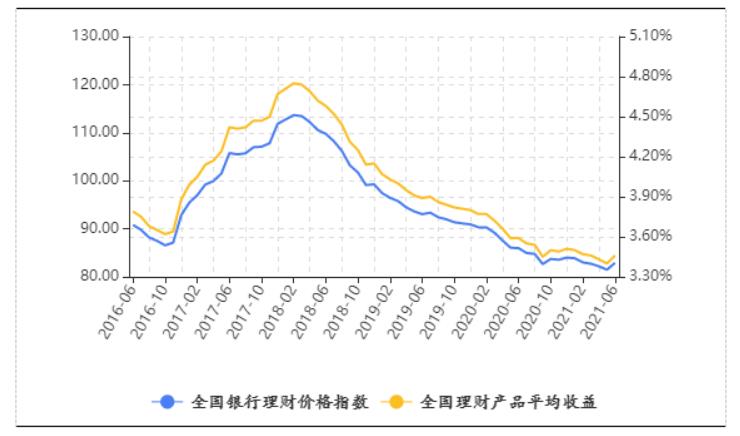

《中国银行业理财市场年度报告(2021)》(银行业理财登记托管中心)显示,当前银行业理财业务处于规模不断扩大、基础客户群不断壮大的时期,产品结构优化和渠道拓展加速期。展望2022年,国内理财市场的持续发展将叠加资管新规过渡期后的规范运作,银行理财发展有望迎来品质与品质并重的新时代.

2月26日,中国理财网发布了《中国银行理财市场年度报告(2021)》(银行理财登记托管中心)。本期投资观察重点关注本报告披露的银行理财最新情况。

▍规模增长:下半年以来财富管理规模加速增长。

截至2021年末,银行理财余额29万亿元,同比增长+12.1%。按季度划分,2021年四季度银行理财余额为-0.8万亿/+0.8万亿/+2.2万亿/+1.@ >1 万亿。除季节性因素外,我们判断主要原因有:

1)中长期受益于国内财富管理市场加速发展;

2)资管新规过渡期即将结束银行理财产品发展历程,以理财公司为代表的银行理财机构在产品、模式、运营等方面更加成熟;

3)同期,股市波动加剧,部分中低风险投资者加大银行理财配置。根据报告数据,我们测算出21Q3、21Q4两季度银行理财个人投资者数量增幅基本在9.7-990万人的规模银行理财产品发展历程,增幅在15%左右。

▍机构主体:理财公司成为运营主力。

1)财富管理公司占总数的一半以上。到2021年底,银行理财公司现有产品规模17.19万亿,占整个市场的59.28%。获准设立理财公司29家,其中商业银行理财子公司25家,外资控股合资理财公司4家。

2)部分中小银行已经退出。报告显示,截至2021年底,理财产品存续机构较资管新规发布前减少90家。趋势上,我们判断理财公司作为银行理财业务主体的未来方向明确,部分不具备牌照条件的中小银行可能会继续转投参与代销理财业务。

▍产品结构:规模化、开放化趋势持续。

1)单品规模扩大。 2021年末单一理财产品平均规模为7.99亿,同比增长19.3%;

2)开放产品占比提升,开放产品增加16.6%至23.2021年78万亿(含现金管理产品增加2 2.9% 到 9.29 万亿),同时封闭式产品的期限结构进一步延长。 2021年12月全市场封闭式新品平均期限481天,同比增长93.9%;

3)固定收益类产品占比会提升。 2021年,固定收益产品、混合产品和股票产品分别为+22.8%/-46.1% /+1.1%。整体来看,银行理财产品的核心竞争力仍围绕公募固定收益和固定收益+产品,而以权益类产品为代表的多元化方向仍处于探索发展期。

▍资产配置:标准化资产占比提升。

理财年报公布了自2018年资管新规发布以来银行理财产品配置的变化。对比:

1)投标债券占比持续提升,债券投资占比由2018年4月的49.0%逐年上升至68.4% 2021年底,利率债和信用债分别1.83万亿/15.17万亿;

2)非标降压趋势明显,非标债权资产占比从2018年4月的23.2%降至8.4%到2021年底。期限匹配要求叠加在缩水的标的资产上。其中,理财公司非标配置占比(9.0%)略高于银行机构(7.5%);

3)公募资金配置增加,2021/20年度市场配置占比增加1.2pcts/0.5pct,对应公募资金在约1.3万亿的期末举行,从传统外包向以FOF为代表的公募基金投资转型已成趋势。

▍渠道建设:进入加速扩张期。

1)理财公司维度,截至2021年底,已有21家理财公司与代销机构合作,代销产品余额17.07万亿,其中18家理财公司平均实现母行对外渠道销售,每家理财公司平均有14家合作机构。

2)在代销业务维度,截至2021年末,共有97家银行机构代销理财公司发行的理财产品,代销余额为1.6万亿,同一代理销售机构最多可销售13家理财公司。理财产品。我们判断,下一阶段银行理财渠道建设有望扩大和加快。一方面,代理销售渠道和代理销售范围仍有很大拓展空间。 , 设立财富管理公司的分支机构需要2年的标准化业务历史)。

▍风险因素:

宏观经济增速大幅下滑;银行资产质量差于预期。

▍投资观点:

《中国银行业理财市场年度报告(2021)》显示,当前银行理财业务正进入规模持续扩大期、客户基础增长期、产品结构优化期、渠道扩张加速期。展望2022年,随着国内理财市场的加速发展和资管新规过渡期后的规范运作,银行理财发展有望迎来质量与质量并重的新时代。板块投资方面,近期银行业逐步从高速增长期转入平稳期。预计3月之后,经济有望企稳后,将逐步进入基本面驱动的行情区间。建议全年关注银行业的配置值。

个股投资逻辑,建议考虑行业估值提升的系统性机会+商业模式升级的个人机会,组合为:招商银行、兴业银行、平安银行、邮储银行、银行江苏和南京银行。

本文来自金融界

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-05-04 10:08:14

2022-05-03 14:09:09

2022-05-03 14:06:37

2022-05-02 14:14:29

2022-05-02 14:07:25

2022-05-02 09:09:59

热点排行

精彩文章

2022-05-03 11:13:08

2022-05-03 11:08:36

2022-05-02 11:09:36

2022-05-02 10:13:02

2022-05-02 09:08:13

2022-05-01 09:10:40

热门推荐