时间:2022-07-01 11:02:33来源:网络整理

★合同介绍

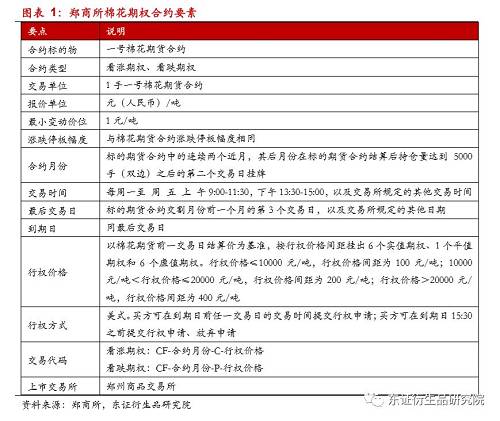

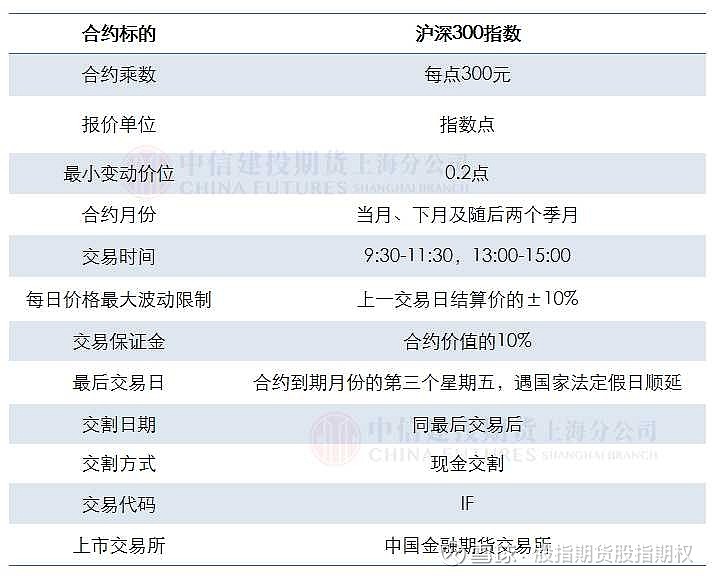

郑州商品交易所的棉花期权合约设计与白糖期权整体的设计没有太大区别。也是美式期权,交易单位为1张期货合约。在合约月份方面,期权合约月份包括标的期货合约中连续两个近月,其后的月份按持仓量计入标的期货。期权合约的最后交易日为标的期货合约交割月份前一个月的第三个交易日。最小价格变动单位为1元/吨。价格在10000-20000之间,行权价区间为200元/吨,行权价区间比较窄,对应的标的合约价格变动在1.3%左右。

★投资建议

波动性方面,目前市场内外棉花的波动性处于相对较低的位置。考虑到长期波动较大、波动幅度较大的特点期权交易策略 2016 后续,郑棉期权的隐含波动率在上市后具有一定的溢价率更为合理。根据 30 天的历史波动率加上 3% 至 5% 的溢价水平,合理推断隐含波动率在 [15%, 17%] 范围内。在三月份的贸易谈判结果最终敲定之前,棉花的波动性急剧上升。概率低,造成1-2月历史上大行情的概率很小。若郑棉期权上市后隐含波动率溢价过高,可短线卖出5月合约。

在看跌期权的方向和点位选择上,建议以多头卖出为主。其逻辑是,一是全球棉花扩产预期加大棉花下行压力,国内棉花供应充足,社会库存较高,贸易环境和出口需求没有明显改善。在这种情况下,上涨空间不大。我们判断16000一线突破难度较大。若隐含波动率被高估,建议卖出5月合约行使价略高于16000的看涨期权。预计持有期至2月中旬,以避免中美市场波动可能带来的风险在贸易谈判结果之前增加。

如果郑棉的隐含波动率相对被低估(可能性较低),可以选择短期买入看跌期权或构建熊市价差策略。期权建设。

★风险提示

天气状况、政策等的不利影响

1、合约规则介绍

郑州商品交易所的棉花期权合约设计与白糖期权整体的设计没有太大区别。也是美式期权,交易单位为1张期货合约。在合约月份方面,期权合约月份包括标的期货合约中连续两个近月,后续月份在标的期货合约未平仓量达到5000手(双边)后结算后上市。期权合约的最后交易日为标的期货合约交割月份前一个月的第三个交易日。最小价格变动单位为1元/吨。价格在10000-20000之间,行权价区间为200元/吨,行权价区间比较窄,

2、波动率分析

2.1、历史波动率

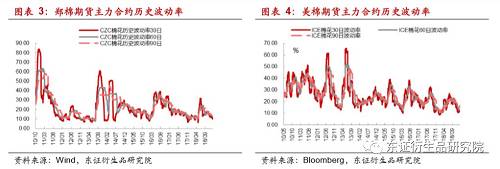

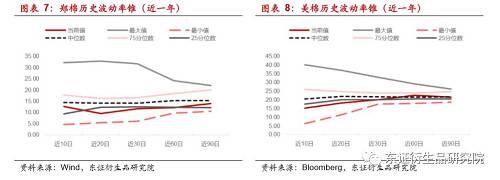

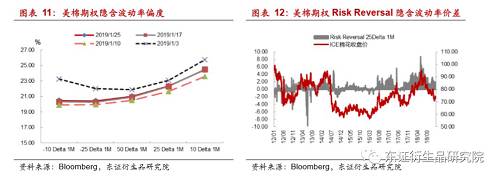

正棉历史波幅大部分时间呈低位波动,少部分时间波幅短线大幅上涨,波动幅度较大。不过,目前正棉的波动性处于长期历史低位。截至2019年1月25日,郑棉期货主力合约20日历史波动率9.53%,30日历史波动率11.72%,历史波动率60日为12.25%(历史波动时间区间为所有交易日)。郑勉的历史波动趋势呈现一定的季节性规律,波动幅度很可能在30%以下。2010年以来,郑勉经历了大约5次大波动,开始时间分别是5月18日和4月16日,2014年3月,2013年8月,而2010年9月,大幅上涨回落到适度水平的时间跨度长达10-11年,最长可达一年,最短的是2014年的3-5月,约两个月。正面的波动性长期稳定,但大幅上涨的概率很小。该特性或可支持正面期权的隐含波动率在大部分长期内获得较高的溢价,使期权卖家更容易获得中短期超额收益。对冲其承担的市场尾部风险更加困难。正面的波动性长期稳定,但大幅上涨的概率很小。该特性或可支持正面期权的隐含波动率在大部分长期内获得较高的溢价,使期权卖家更容易获得中短期超额收益。对冲其承担的市场尾部风险更加困难。正面的波动性长期稳定,但大幅上涨的概率很小。该特性或可支持正面期权的隐含波动率在大部分长期内获得较高的溢价,使期权卖家更容易获得中短期超额收益。对冲其承担的市场尾部风险更加困难。

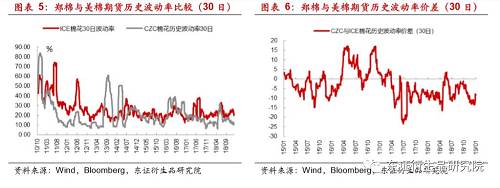

郑棉和美棉期货的历史波动趋势15年以来趋于收敛,但波动价差的波动幅度依然较大。,说明郑棉低波动时间长,低波动中心。美棉通常波动较大,但郑棉行情较大时,波动往往超过美棉。过去一年,郑勉的30天波动范围从6.19%到31.74%,中位数为14.13%,目前30天波动率为 1 1.72% 略低于第 25 个百分位的 12.5%。同期美棉30天历史波幅从17.66%波动至33.11%,中值为21.85%,现值是 20. 18% 与第 25 个百分位数持平。目前棉花内外市场波动率处于低位,但考虑到长期波动率高、幅宽大的特点,郑棉期权的隐含波动率有一定的溢价率较为合理上市后。根据 30 天波动率历史波动率加上 3% 至 5% 的溢价水平,推断隐含波动率在 [15%, 17%] 范围内。,而且从历史上看,1-2月造成大盘的概率很小,上市后的隐含波动溢价太高,可以选择做短线卖家。但考虑到长期波动率高、幅度宽的特点,郑棉期权的隐含波动率在上市后具有一定的溢价率更为合理。根据 30 天波动率历史波动率加上 3% 至 5% 的溢价水平,推断隐含波动率在 [15%, 17%] 范围内。,而且从历史上看,1-2月造成大盘的概率很小,上市后的隐含波动溢价太高,可以选择做短线卖家。但考虑到长期波动率高、幅度宽的特点,郑棉期权的隐含波动率在上市后具有一定的溢价率更为合理。根据 30 天波动率历史波动率加上 3% 至 5% 的溢价水平,推断隐含波动率在 [15%, 17%] 范围内。,而且从历史上看,1-2月造成大盘的概率很小,上市后的隐含波动溢价太高,可以选择做短线卖家。推断隐含波动率在[15%, 17%]的范围内。,而且从历史上看,1-2月造成大盘的概率很小,上市后的隐含波动溢价太高,可以选择做短线卖家。推断隐含波动率在[15%, 17%]的范围内。,而且从历史上看,1-2月引起大盘的概率很小,上市后的隐含波动溢价过高,可以选择做短线卖家。

2.2、美国棉花期权隐含波动率

美棉期权方面,目前隐含波动率在21%左右,在过去一年数据的第52个百分位。隐含波动率与历史波动率相对一致期权交易策略 2016 后续,没有明显的主导作用,而隐含波动率是相对于历史波动率而言的。价差在零附近波动。美棉期权隐含波动率 风险反转价差(1M 25Delta 看涨期权的隐含波动率与-25Delta 看跌期权的隐含波动率之差)一般在零以上,即波动面呈正偏态,看涨期权期权相对有一定溢价,与其他农产品类似(000061)期权如ICE原糖期权、CBOT豆粕期权、CBOT玉米期权等,

3、投资建议

波动率方面,目前棉花内外市场波动率处于低位,但考虑到长期高波动、宽幅波动的特点,郑棉期权的隐含波动率更合理上市后有一定的溢价率。,根据 30 天历史波动率加上 3% 至 5% 的溢价水平,合理推断隐含波动率在 [15%, 17%] 范围内。在3月贸易谈判结果敲定之前,棉花大幅上涨的概率很低,造成1-2月历史上大行情的概率很小。如果郑棉期权上市后隐含波动率溢价过高,可做5月合约的短线卖家。

在看跌期权的方向和点位选择上,建议以多头卖出为主。其逻辑是,一是全球棉花扩产预期加大棉花下行压力,国内棉花供应充足,社会库存较高,贸易环境和出口需求没有明显改善。在这种情况下,上涨空间不大。我们判断16000一线突破难度较大。若隐含波动率被高估,建议卖出5月合约行使价略高于16000的看涨期权。预计持有期至2月中旬,以避免中美市场波动可能带来的风险在贸易谈判结果之前增加。

如果郑棉的隐含波动率相对被低估(可能性较低),可以选择短期买入看跌期权或构建熊市价差策略。期权建设。

4、风险警告

天气状况、政策等的不利影响

李晓辉 高级分析师(金融工程)

资质编号:F3022611

投资咨询号Z0013904

接触

王东丽 高级分析师(金融工程)

执业资格号:F3032817

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-07-01 11:02:03

2022-07-01 09:01:34

2022-06-30 10:01:47

2022-06-30 09:01:30

2022-06-29 12:01:57

2022-06-28 13:01:43

热点排行

精彩文章

2022-06-30 13:00:32

2022-06-30 12:00:43

2022-06-30 11:00:41

2022-06-30 10:01:40

2022-06-30 09:00:54

2022-06-29 14:02:19

热门推荐