时间:2022-10-01 10:00:17来源:网络整理

企业在生产经营过程中,如果发生现金、应收及预付款项、存货、固定资产等资产损失,如何在企业所得税前扣除?

今天小编就和大家一起梳理一下,希望对大家有所帮助。

一、现金短缺损失如何扣除?

答:企业发现的现金短缺,扣除责任人的赔偿金后的余额,在计算应纳税所得额时,作为现金损失扣除。根据以下材料确认:

1.现金托管人确认的现金清点表(包括推回基准日的记录);

2.现金托管人缺货声明及相关批准文件;

3.责任人因管理责任造成的损失的责任认定及赔偿说明;

4.涉及刑事犯罪的,应当有司法机关出具的相关材料;

5.金融机构出具的追缴假币证明;

6.资产损失的会计凭证。

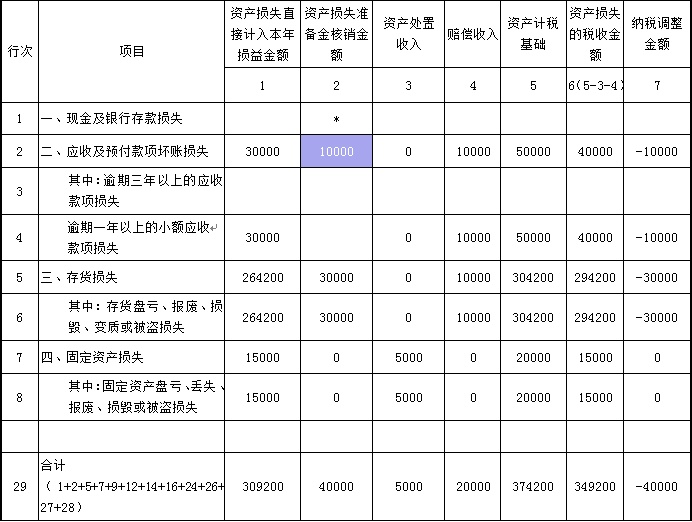

二、坏账损失如何在税前扣除?

答:企业应收及预付款项除贷款债权外,扣除可收回金额后确认为无法收回的应收款项及预付款项,在计算应纳税所得额时,计入坏账损失,按下列规定确认:材料 :

1.应收账款和预付款项的原始凭证,包括有关事项的合同、协议或说明,以及会计凭证;

2.债务人破产清算的,应当有人民法院的破产清算公告;

3.是诉讼案件的,应当出具人民法院的判决、裁定或者仲裁机构的仲裁文书,或者法院裁定终止执行的法律文书;

4.属于债务人停业的,应有工商部门注销或吊销营业执照的证明;

5.债务人死亡或者失踪的,应当有公安机关等有关部门出具的债务人死亡或者失踪证明;

6.进行债务重组的,应有经法院批准的债务重组协议或破产重整计划、债务人对重组收益征税的说明、债务人经济困难的证明文件;

7.如因自然灾害、战争等不可抗力无法追回的,应有债务人受灾声明和债权放弃声明。

三、逾期一年以上的应收账款可以在税前扣除吗?

答:企业逾期超过一年的固定资产损失报告,具体金额说明,如不超过企业年收入总额的1/10,000,应提供具体计算流程。如果在会计上已作为损失处理,可以作为坏账损失处理,但应说明情况并出具专项报告。

四、对于逾期超过三年的应收账款,是否可以将其损失确认为税前扣除?

答:逾期三年以上的应收款项在会计上已作为损失处理的,可视为坏账损失,但应说明情况并出具专项报告。

五、企业存货税前损失如何扣除?

答:因存货损失、损坏、报废、被盗等原因不能从增值税销项税中扣除的进项税额,在计算应纳税所得额时,可以与存货损失一并扣除。根据以下材料确认:

1.确定存货应税成本的依据;

2.企业内部相关责任认定、责任人补偿说明、内部审批文件;

3.库存盘点表;

4.存货托管人关于存货损失的声明;

5.库存报废、损坏、变质和残值的内部说明和核销信息;

6.如果损失金额较大(指占企业此类资产应纳税成本的10%以上,或减少当年应纳税所得额,增加10倍以上的损失) %,下同)、具有合法资质的中介机构出具的专业技术鉴定意见或专项报告等;

7.向公安机关报案。

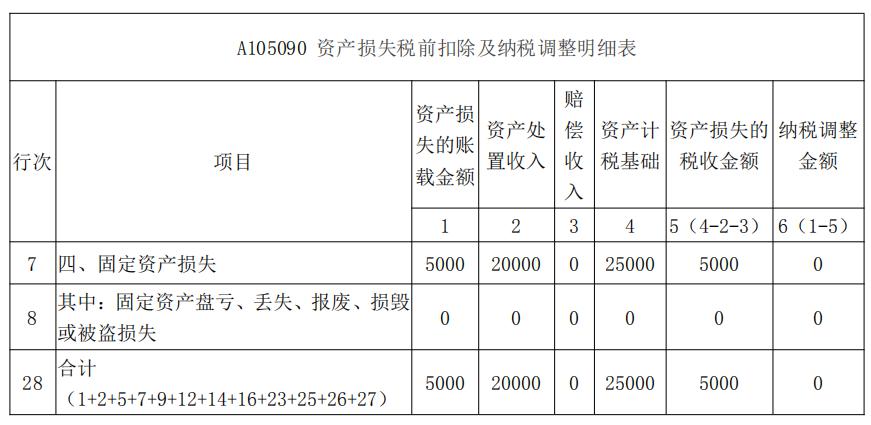

六、企业固定资产损失税前如何扣除?

答:企业存货中处于亏损状态的固定资产,在计算应纳税所得额时,以固定资产账面净值减去负责人补偿后的余额作为固定资产损失扣除。

企业损毁、报废的固定资产,在计算应纳税所得额时固定资产损失报告,以该固定资产的账面净值减去残值、保险赔款和责任人的补偿金作为固定资产损毁报废损失扣除。

企业被盗固定资产,其账面净值从保险赔款和责任人赔偿金中扣除,余额作为被盗固定资产损失在计算应纳税额时扣除。收入。根据以下材料确认:

1.相关内部责任认定及核销材料;

2.固定资产盘点;

3.固定资产计税基础的相关信息;

4.固定资产存货损益说明;

5.损失金额较大的,应有专业的技术鉴定报告或具有合法资质的中介机构出具的专项报告等;

6.企业内部相关责任认定及核销材料;

7.如涉及责任赔偿,应有赔偿情况说明;

8.公安机关报案记录,公安机关立案、破案、结案的证明材料。

七、企业股权投资的税前亏损如何扣除?

答:企业的股权投资在扣除可收回金额后确认为不可收回,在计算应纳税所得额时作为股权投资损失扣除。具体确认以以下材料为准:

1.股权投资计税依据证明材料;

2.被投资企业的破产公告及破产清偿文件;

3.工商行政管理部门吊销或者吊销被投资单位的营业执照;

4.政府有关部门对被投资单位行政处理的决定文件;

5.被投资企业终止经营和交易的法律或其他证明文件;

6.被投资企业的资产处置方案、交易事项及会计资料;

7.由企业法定代表人、主要负责人、财务负责人签名并盖章的有关投资(股权)损失的书面声明;

8.会计资料及其他相关证据材料;

9.资产结算证明或财产结算证明;

10.逾三年未完成清算且未完成清算的,还应当说明无法清算的原因。

政策依据

1.财政部、国家税务总局《关于企业资产损失税前扣除政策的通知》(财税[2009]57号)

2.国家税务总局关于印发《企业资产损失所得税税前扣除管理办法》的公告(国家税务总局公告[2011]25号)

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-10-01 08:10:14

2022-09-30 18:10:16

2022-09-30 17:10:06

2022-09-30 09:00:44

2022-09-29 17:10:30

2022-09-29 15:10:15

热点排行

精彩文章

2022-09-30 15:10:45

2022-09-30 08:10:30

2022-09-27 15:10:29

2022-09-26 15:10:17

2022-09-26 14:10:27

2022-09-26 12:01:29

热门推荐