时间:2022-05-23 10:00:30来源:网络整理

在我十年的股票投资中,我对这个问题有过深刻的思考和总结。我将回答以下问题:

我从事股票市场近十年,在市场上遇到过很多问题。看到很多好股下跌后的机会,还有一个问题一直在思考,为什么一些优质的白马和蓝筹股在某些大跌的环境下有极好的投资机会,而我们但他们无动于衷,或者因为恐慌而迷茫。离我们最近的机会是去年2019年初白酒股的投资机会。茅台、五粮液等优质股股价持续暴跌。去年上半年能拿到双倍的收益,这样的机会对于这么优质的价值投资股来说是极其难得的,不上车可能要等几年!去年酒类股市场我自己也很享受优质股上涨的快感,对这类股一直保持敬畏和关注。

所以,我想说的是:其实,如果你真的想在股市赚钱,赚大钱,那么从我自己牛熊转化的经验来看,你必须大量买入在大熊市中。进入,牛市期间大量卖出。最典型的操作是巴菲特爷爷。熊市的他比牛市的忙,因为机会的出现让他小心翼翼,不要错过!市场上大多数其他投资者的做法恰恰相反。除了身体上的恐惧,最重要的是他们没有“准备好”。这个“准备”的意思是:在牛市的时候,他跟风买股票赚钱,到处打听代码,却没有加紧学习提高认知、操作、策略和勤奋投资,所以在股市大跌,好股遍地的时候,他不仅害怕,而且无法分析当前的机会!

借用一句我喜欢总结的一句话,“你赚的每一分钱,都是你对世界认识的实现”,想要深入了解,就必须深入努力 了解、学习,掌握其背后的精髓,提升自己的能力。这样,在熊市再次大跌的时候,除了恐惧之外,还可以嗅到不同于常人的投资机会,从而在“认知”上超越别人,赚到大多数人赚不到的钱!

今天,让我们分解“恐惧”和“认知”,让你有意识。

01

崩盘后没有人捡起便宜货

股价在暴跌后变得便宜很多,业余和专业投资者不敢大量买入,甚至不敢卖出减仓。巴菲特早在 1979 年就发现了这一现象:

“1972 年道琼斯每股收益为 67.11 美元,根据当时的每股账面价值计算,ROE 为 11。 %,年底道琼斯指数收于1020时,养老金管理人员迅速抢购股票。养老金近两年争相买入大量股票投资,导致股票投资占养老金总资产的比重从61%上升到74%,创历史新高,几乎与道指创历史新高。基金经理在购买股票时支付的费用越多,他们对股票的感觉就越好。”

让我们来看看中国的基金投资者。 2007年股市大涨,一年内股票基金份额从2200亿飙升至10418亿,超1万亿资金高位滞留。 2008年中国股市可以买跌吗,上证指数一年内暴跌超过2/3,但基金份额基本保持不变。考虑到当年发行的452亿股股票基金,基民党不仅没有趁机大量买入低位股,反而卖出了500亿股。 .

让我们再看看中国基金经理。 2010年8月2日,《第一财经日报》发表文章《基金逆向指标是如何形成的》,称根据财经信息统计,2007年基金持仓率一直保持在77%以上。

2007年10月,上证综指创下6124点的历史新高,三、四季度基金持仓率达到80%以上,创历史新高。 2008年,股市开始一路下跌。 10月28日最低点跌至1664点,基金仓位也逐渐回落。四个季度分别为 75.33%、71.78%、68.50% 和 68.81%,跌至历史低点附近。

业余投资者,不专业,没有经验,大跌后惊慌失措,明知便宜也不敢大量买入,这是正常现象。那么为什么专业投资者也会这样做呢?

02

车祸后的恐惧是人们的本能反应

看了一些投资心理学的书我才明白,业余投资者和专业投资人都是人。面对大牛市,股市会贪婪地上涨,但面对大熊市,股市会下跌,本能就是害怕卖出。

在我们的大脑深处,在耳朵顶部的水平,两个杏仁状的神经元簇对称地分布在大脑的内侧颞叶,称为杏仁核。研究普遍认为,大脑中的杏仁核是建立恐惧记忆的神经中枢,引起我们的愤怒、焦虑、恐慌等情绪反应。杏仁核的反应速度为 12 毫秒,比眨眼快 25 倍。看到恐惧的现象,杏仁核立即做出反应。只要想到恐惧的现象,杏仁核就会立即做出反应。

股市暴跌,像一场大地震,像一场大雪崩,每个人都会本能地感到恐惧。害怕更大的地震,更多的雪崩,也是一种连锁反应,让我们本能地逃到安全的地方,卖出高风险的股票,持有最安全的现金,这是人们在这种情况下感到最安全的情绪反应。

我们在生活中总是追随自己的感受,但有时我们不得不在投资中违背自己的感受。高手之所以能打败市场,是因为他能先打败自己,而且他服从理性,而不是一味地遵循本能和直觉。

所以巴菲特一再重申,他投资成功的秘诀只有一句话:别人贪婪时恐惧,别人恐惧时贪婪。

沃伦·巴菲特说过,股票投资最重要的不是卖得好,而是买得好。只要买的够便宜,基本上随时可以卖,赚钱。唯一的区别是你赚的多,赚的少。但是你买的价格太高了,卖的时机不好。这可能是赚钱和亏钱的区别。毫无疑问,买入的最佳时机是在崩盘之后。巴菲特说:“我总是在害怕的时候开始寻找。如果我发现一些看起来很有吸引力的东西,我就会开始贪婪地购买。”

别人恐惧时贪婪,股市暴跌时买入,看到、思考、甚至计划,都不够,你必须真正去做。但是要坚持做很久,因为不是每个人每次都是错的,要打败市场也不容易。打败市场就是打败大众。前提是战胜自己,超越本能反应。这是世界上最困难的事情。但要做到这一点,除了克服恐惧之外,还需要具备另一种能力,那就是——专业的投资能力!因为它可以帮助你判断在大跌之后倒地到底是机会还是风险,以及如何在大跌中筛选和找到真正有价值的投资标的!

03

除了克服恐惧

你还需要有很强的投资技巧

崩盘后股票真的便宜还是假便宜?这取决于你是否有识别能力,以及你在崩盘后对自己喜欢的股票是否有足够和正确的研究和判断能力。如果你没有这个能力,那么你研究的那些所谓“便宜”的股票只是“便宜没好货”,说不定还会在大跌之后继续下跌,直到被退市!

逻辑上我们可以拆:

“大跌”是真的还是假的?

真的崩溃了吗?还是假摔?在股市中,很多投资者喜欢“买底”,但有时买山底,以为是见底,但买的股票还在大幅下跌,反倒是连连亏损。因此,你必须足够专业,能够从客观条件下主观判断当前市场是一个“真正暴跌的市场”。只有这样,你才能触底,买后稳妥,日后才能赚钱。 !

只要这个前提是充分必要的,“敢买”问题的结论就出来了!

而且只要优质股票跌得够便宜,如果你的投资理念是追求左手交易,也就是价值投资,那么这个问题就已经有了答案。著名的价值投资大师巴菲特先生在股市崩盘期间比平时更忙。这是因为股价下跌导致市场对优质股的价值无差别打压,所以才来找他。说是买优质股的好时机,这次对他来说是“黄金”,所以他比平时忙!

而这里要谈一个观点,股票大跌后是否敢买或卖,其实取决于投资者大脑中的底层投资思维。这是为了帮助我们理解:从统计数据来看,只有坚持价值投资理念或专注于研究股票基本面的投资者,才会在市场大幅下跌时执行交易,即进行左手交易。那些不敢加仓,甚至是惊慌失措的人,其实都是在股票投资策略的右侧交易,或者属于非基本面研究的范畴,所以他的应对策略是在股票投资策略的右侧交易。右侧。

例如:

几年前,当贵州茅台从100多块跌到80块左右的时候,就好像以董宝珍为代表的价值投资者把全部身家都投到茅台上了,而当时的每股80块是与其他股票相比,仍是高价股,当时正处于“茅台增塑剂风暴”之中。 “在暴跌阶段,市场上不少投资者看空贵州茅台,媒体和舆论也跟风宣传茅台将继续暴跌和崩盘。但据大量价值投资者如作为董宝珍和林远,茅台的增塑剂风波只是暂时的,茅台历年的经营数据和市场销量、商业模式、品牌影响力等因素将决定茅台继续增长的空间,所以果断购买!所以这些人赚了很多钱。

04

普及“左侧交易”和“右侧交易”的概念

首先,什么是右侧交易:

p>

作为一个有技术分析概念的投资者,当面对大跌的市场走势时,她会思考一个问题,大跌是跌吗?那么在市场上,没有持仓的投资者会因为没有跌破而不敢开仓,持观望态度。我也害怕我不会在不跌倒的情况下填补我的位置。从技术分析投资者的角度来看,下跌代表下跌趋势。所以,对于技术分析派来说,他们跌了之后,即使他们用基本面分析,这是一只非常非常优质的价值投资股票,他们是不会买的,因为市场没有给他们买的信号,而技术分析学派也就是右边的交易者发出买入的信号是:股价在区间内盘整并向上突破,确认上涨趋势并回踩支撑线。这是他们购买的信号。

典型的右手交易如下所示:

右手交易的理论基础是这样的,右手交易者承认技术分析不支持高精度和高精度预测市场或趋势的最高点或最低点将出现在哪里。

但是,技术分析可用于根据市场已完成的图表确定上升趋势或下降趋势是否已经转为真正的转折点。所以右手交易者自愿放弃了顶买底卖的追求。拐点出现后,趋势基本确立,判断一轮上涨趋势已形成惯性中国股市可以买跌吗,在中期不会出现大反转的前提下,开仓。涨变顶完成后,下跌趋势已经形成,惯性出现,在中期难以扭转战局的前提下,很难卖出。

让我们谈谈左侧交易:

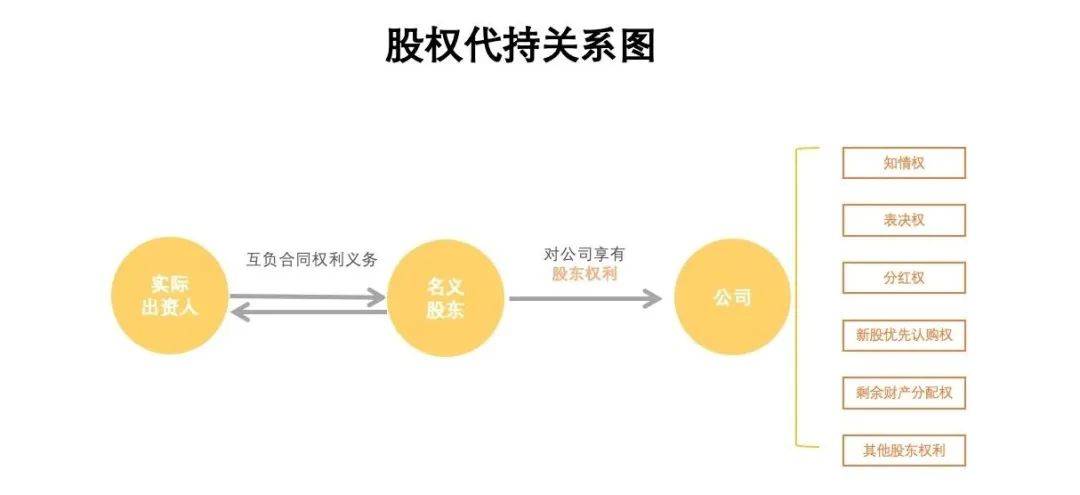

左侧交易实际上是在坚持格雷厄姆巴菲特作为股票市场。以价值投资为代表的重视基本面分析和投资研究的投资者,如果他们买股票的策略和逻辑在股票交易过程中总结出一个规律:那就是左侧交易。

典型的左手交易是在下跌的过程中逐步分批买入,不断降低建仓成本。在上涨的过程中,一步步获利,减仓离场。

左边操盘手的核心逻辑是,虽然投资者不能以高准确率、高准确率有效判断市场的最高点和最低点,但在股市中,有一件事是确定的。是的,就是跌太多了就涨,涨太多了就跌。然后在下跌的过程中,逐渐买入。会大大降低成本,只要市场越过牛熊拐点,就可以开始盈利了。

但是很多投资者不应该对左侧交易产生误解,不要认为只要股价在短期内大幅下跌,就是左侧买入的机会。但实际上,左侧交易是一个比较长期的过程。关键是跌时多买,分批增仓,控制本金。左侧交易交易请参考我之前写的一篇文章《新手投资者进阶投资之路》中雪球大V小辛巴的“五级买入法”,方法写在下面。供大家参考:

小辛巴有个“五级抄底法”理论:

是指对某只股票进行充分研究,综合各种因素分析,粗略估计出底价区间,然后设定5个级别的逢低买入区间(应该有一定的价格宽度,间隔10%左右) ),这五个级别相当于一个大网兜,层层设防,一层一层向下买入,股价下跌(指大部分股票)总有一个底线,“底力,气势无法穿透鲁镇”,只要合理设置五个档位,大部分都会在五档区域形成底部。

这种方法最关键的因素是对估值和底价的把握。一档接了一部分,完美的结果是接了二、三档。最惨的是底价定得太高,五层防御全部破掉,全部被锁定。

这种方法可以说是兼顾了原则性和灵活性。原则是已设定持仓比例和安全价格,风险已预先控制;而弹性是给股价足够的。由于时空波动,交易者不易受短期价格波动的影响。同时,由于买入周期较长,如果公司发生重大变化,交易者可以随时调整计划。

05

克服恐慌的最佳方法

提高你的投资能力

所以大盘下跌后,我们要克服自己的恐慌,除了自己的恐慌,还需要提前有很强的投资能力,至少要对自己“能力圈”内的股票有一个清晰的判断。能力和自我意识水平。

只有这样,当市场有大跌的机会时,才能从几只股票的基本面估值和股价的对比中判断它是否“真的便宜”,是否是“真便宜” 对“大跌”是否够低有一个准确的判断!因此,想要在崩盘后的市场中赚钱,就必须足够优秀,具备足够深入和正确的投研分析能力。只有这样,你才能清晰客观地评估这只股票是否便宜,是否值得投资!

比如像巴菲特这样的投资大师,投资研究能力很强,所以他在崩盘后看到的“便宜”股票真的很便宜。而且你的能力不强,无论是执行价值投资还是技术分析的概念,无论是左手交易还是右手交易,如果选择投资标的,你认为它“便宜”,但在其实它并不便宜,只是你没有正确和彻底地分析它,导致错误的判断。这时候你“捡便宜”其实就是“便宜而不好”,甚至有可能在股价下跌后因为公司基本面出现问题而被退市!

所以,就看你的投资能力了——能否正确判断这只股票是否便宜!比如在大家都不看好乐视的时候,孙宏斌出来接手乐视。这被认为是低级收购。他自己的判断是,低价的乐视此时值得投资,或者接手后可以力挽狂澜,但事实上,现在乐视面临退市,孙宏斌的数亿投资一去不复返。他没想到,他估计的“便宜”,居然不便宜!

————

参考文献:

文学:“你还在追上追下吗?最好的时机就是‘雪崩’来临时。”作者:投资导报。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-05-23 09:01:01

2022-05-22 14:01:49

2022-05-22 14:00:59

2022-05-22 10:01:05

2022-05-22 09:00:51

2022-05-21 14:01:11

热点排行

精彩文章

2022-05-22 13:00:16

2022-05-21 13:00:51

2022-05-21 12:00:13

2022-05-21 11:00:29

2022-05-21 10:00:41

2022-05-21 10:00:27

热门推荐