时间:2022-09-11 11:02:54来源:网络整理

跨国公司的外汇交易风险及其管理——以华为为例它们必须通过一个或多个决策中心在一个统一的管理系统下运行国内最大的外汇交易公司,以共享资源。并共同承担责任。简而言之,跨国公司可以定义为在一定程度上通过集中控制在两个或多个国家从事跨境生产经营活动的现代经济实体。根据这一定义,跨国公司的经营形式包括以下类型:单一产品或市场投入或产出型、多产品跨国经营型、生产效率转移型和国际市场战略发展型。随着时代的发展,一些公司会根据业务发展阶段的不同需求,形成相应的职能部门,成为夸张的公司,如全球智能管理跨国公司、全球产品结构跨国公司、拥有国际业务部门的跨国公司、和全球公司。混合产品结构跨国公司等。跨国公司具有经营地域多元化、经营主体多元化、收支国际化等特点。外汇交易的概念 外汇交易是指在跨境贸易过程中产生的外币债权和外币债务的过程。由于交易发生的时间与交易的结算之间存在一定的时间差,在此过程中不同币种之间的对账比例会有所不同。发生一定程度的变化。当公司的业务量折算成本币时,会有一定的亏损或收益。因此,外汇交易在一定程度上会给收益带来不确定性。对于跨国公司而言,外汇交易过程中不可避免地存在外贸活动、国际信用、国际投资等过程,也会产生一些特定的交易风险。

汇率波动对跨国公司的影响 在外贸过程中,公司不可避免地会产生一些外币债权和外币债务。汇率波动使企业无法提前确定进出口支付的本币金额,从而增加了公司的财务预算。困难导致企业经营成本增加。汇率波动可能给企业带来以下风险:境外资产和境内证券的汇率风险、境外分行合并财务报表产生的折算风险和折算损益、境外分行业务评价不一致等企业资产市值波动引起的业绩。此外,汇率多边形也会增加企业资产优化的难度,影响企业国际投资差异化程度,使企业在汇率风险对冲措施的选择深度和广度上有较大的不确定性。跨国公司外汇风险管理体系的管理目标和原则 外汇风险管理目标 外汇风险管理是企业为应对汇率波动可能带来的各种不确定性风险而进行的财务管理活动。对于大多数跨国公司而言,外汇风险管理的根本目的是在外汇交易中尽量减少公司现金流的波动和利润控制,从而更好地预测公司在特定时期内的现金流情况。未来。 ,以更好地设计和规划核心项目的投资。除银行等金融机构外,大多数跨国公司在应对外汇风险的过程中,更注重核心竞争力和传统业务的提升,尽可能降低结汇风险,而不是从外汇交易中获利。换言之,跨国公司外汇风险管理的本质是充分分析和利用现有信息,追求风险或成本最小化,将汇率波动带来的现金流不确定性降到最低,从而确保公司可以获得相对稳定的汇率波动。以利润为目的的防御性管理活动,而不是追求利润最大化的进攻性活动。

具体而言,商业企业的外汇交易风险管理目标可分为以下几类:一是减少因汇率变动引起的各期收益的剧烈波动。在充分考虑交易风险和折算风险的同时,采取适当措施,确保公司收益在较小范围内波动;二是减少风险损失。主要是为了降低交易风险、经济风险和折算风险,保持公司长短期现金流量的稳定,抵御因境外子公司外币财务报表折算造成的各种损失,降低折算风险和收益,并避免由此带来的收益急剧波动。 三是降低外汇风险管理成本。为实现这一目标,企业需要权衡各种套期保值策略的成本和收益,比较分析采用风险规避策略所产生的成本和不采用风险规避策略可能造成的损失,并做出有针对性的决策。有利于公司盈利。 四是通过外汇风险管理获得收益。对于大多数跨国公司来说,这个目标是一个辅助目标,其根本目的是帮助公司保持高水平的利润,增强其国际竞争优势。外汇风险管理原则 外汇风险管理目标的实现需要公司上下上下付出相当大的努力。在此过程中,必须掌握一定的外汇风险管理原则,才能更有效地实现上述外汇风险管理目标:一是战略性原则。外汇风险管理是公司财务管理和经济活动的重要组成部分,必须服从公司的战略规划,以帮助公司更好地实现经营目标,实现利益最大化。

外汇风险管理必须伴随一定的成本消耗,所以只有在必要的情况下,即汇率风险造成的损失远远大于公司采取相应措施或相关管理所付出的成本成本远低于管理学院的实施。公司为规避外汇风险而采取的各项措施,所付出的成本,只有在公司带来的利益有价值的情况下,才有价值。管理具有现实意义。二、制度原则。外汇风险管理所涉及的外汇和资金变动是跨国公司经营的重要组成部分。在实施相关管理措施时,要充分考虑整个公司体系内的外汇风险、资金募集、投资收益等因素。运用系统化、整体化的视角分析各种因素的不同影响,将外汇风险管理作为一个系统工程,从公司整体角度把握资金流向和外汇风险,从内外部环境协调,使公司的外汇风险管理可以有目的、有层次地进行和突破,最大限度地发挥系统内的效益。第三国内最大的外汇交易公司,全面性原则。跨国公司的经营活动不尽相同,其法律地位也不同。在不同的经营活动过程中,公司面临的外汇风险类型也不同。综合考虑风险和翻译风险以及由此衍生的各种其他风险,分析不同风险因素对公司发展的利弊,避免不必要的损失。

第四,科学原理。外汇风险的发生是必然性和偶然性的结合。成功规避各种外汇风险,必须建立在对汇率的科学认识之上。公司在制定和实施具体对策的过程中,必须坚持理论与实践相结合,方向性分析与定量分析相结合,科学借鉴历史经验的方法,合理预测未来发展,分析未来发展趋势。汇率波动并预测特定时期内的未来发展。动态确保各项风险防范措施的有效性和准确性。第五,保守主义原则。跨国公司的外汇交易风险管理重在预防而非攻击性收益。因此,企业在应对风险的过程中,必须明确自身经营和经济管理的目的,切不可盲目利用风险进行投机活动,才能将企业带入更美好的未来。在巨大的风险漩涡中,公司在采取相应的风险管理措施时,必须坚持规避、保守的原则,确保公司收益在合理范围内波动。为更大的利益采取激进的冒险措施。第六,弹性原则。不同的公司在商业模式、业务范围和行业环境等方面存在较大差异。外汇风险形成的原因、净外币头寸、外币之间的相关程度、跨境经营中风险管理的方法也各不相同。 ,没有一刀切的外汇风险管理方法。因此,在外汇风险管理中,跨国公司必须从自身实际出发,针对不同外汇风险的前因后果开展具体问题和具体风险,不断探索和寻求最适合自身的风险规避措施,在公司发展的不同阶段,综合分析各种因素的积极或消极后果,灵活选择相应的外汇风险管理方法。

管理策略 外汇风险管理策略是指企业自身的跨境经营规模、涉及外汇的经济活动的数量、外汇风险的类型和规模、外汇风险管理成本、能力承担外汇风险和管理人持有的外汇风险。外汇风险管理中根据态度、态度等具体情况采取的应对措施和策略。从应对外汇风险的态度上,可分为保守策略、冒险策略和中间策略三类。其中,保守策略是安全第一,不留任何不稳定因素。主要目的是避免承担任何外汇风险损失,但这样的做法可能会使公司失去一些更好的融资和投资机会;风险承担策略是一种被动应对策略,即在外汇交易中不采取任何针对性措施,顺其自然,在汇率有利波动时享受收益,在汇率不利波动时承担损失。要求高,在实践中,企业很少采用这种策略;中间策略是前两种极端策略的中和,即企业可以根据成本效益原则区分主次策略,针对不同的外汇风险采取措施。通过权衡不同措施的成本和收益,确定合理的外汇风险管理方案,尽可能帮助公司实现收益最大化。外汇风险管理策略从其处理的风险类别可分为资产负债表套期保值策略、合同套期保值策略和操作性套期保值策略。其中,资产负债表对冲策略主要针对公司内部子公司与母公司的关系,系统性地调整公司暴露资产和暴露负债的规模,降低和规避风险。当货币相对于母公司所在国家的货币升值时,需要尽可能地增加资产和减少负债。相反,要尽量减少资产,增加负债。该策略主要用于规避翻译风险,在实践中并未广泛使用。由于该策略会对公司资本结构的优化产生一定的负面影响,因此公司在采取具体措施前,应根据交易风险和经济风险的影响进行决策;合同对冲策略是公司应用于金融市场的一些金融市场。这些方法包括外汇期货交易、远期外汇交易、外汇掉期交易和货币市场对冲等。这种方法需要一定的投资风险;操作性套期保值策略主要是应对经济风险,相比前两种套期保值策略,该策略更侧重于从长远的战略角度防范和规避外汇交易风险。实施多元化战略,以最大限度地降低风险和最大化利润。

管理体系 风险识别、计量和防范体系 跨国公司外汇管理制度的建立和完善主要包括风险识别体系、风险计量体系和风险防范体系的完善。这些环节相互关联,相辅相成。可以帮助企业有效应对各种外汇风险。其中,风险识别与分析是企业进行外汇风险管理的重要依据。在这个阶段,企业需要对可能涉及外汇交易的各种经营活动进行识别和评估,并对不同项目可能承担的外汇风险类型和影响进行分析。定性分析,全面确认资产或负债可能受外汇影响的程度,全面了解和确认影响外汇风险的各种错综复杂的因素,决定哪些项目需要管理外汇风险,哪些领域需要管理有待加强管理;风险计量室 企业采用合理的财务手段,对风险损失进行科学的量化分析,明确不同风险防范措施可能产生的成本效益,为相关管理和防范决策提供相关依据;防范体系建设 是企业直接应对外汇风险的关键环节。在综合考虑外汇风险管理目标、原则和策略的基础上,考虑如何规避外汇风险并制定具体的对冲措施,是外汇损益的根本决定因素。三个环节相互关联,缺一不可:风险识别是外汇风险计量的基础,帮助企业了解各种风险和止损因素;风险计量可以帮助企业计量损害程度,为管理者制定防范措施提供依据;风险防范环节是风险识别和风险计量价值的最终体现,是外汇风险管理中与实际操作关系最密切的环节。

外汇风险识别系统 外汇风险识别是指经过调查研究,采用多种方法,系统地分类和综合识别各种潜在的累积外汇风险的过程。这个过程需要识别影响外汇风险的因素。 ,其性质和后果。识别外汇风险的方法有很多:一是分解法。根据其成因和发展规律的不同,对经营活动中可能存在的各种风险进行分解,仔细了解不同风险对企业的影响。这种方法有助于企业了解和了解整体风险系统;第二,心灵风暴法。在这种方法中,具有较强思维逻辑能力和较强概括能力的风险分析、风险管理和业务管理专家可以根据自己的理解,不受任何约束地发表不同的意见;第三,场景分析法。在风险分析过程中,用场景描述可能导致风险的关键因素及其影响程度的方法。在风险识别阶段,需要识别不同外汇风险的成因和后果。不同的跨国公司受业务领域和业务规模的影响,面临不同的外汇风险。识别:(1)交易风险。交易风险主要是公司延期付款造成的,体现在公司的应收账款管理上。这方面,公司需要知道自己是否有外币贷款。,贷款业务的交易行为,是否从事其他外币计价的金融资产交易。(2)转换风险。主要是母子公司开展业务所致。转换风险是跨国公司普遍存在的重大风险,对公司资产结构的优化影响深远。海外承接,承担的风险越大。

(3)经济风险。主要是指汇率变动对公司未来盈利能力的影响,主要体现在产品价格、成本、现金流需求等方面。与前两种风险相比,经济风险风单位 成本的影响等 跨国公司外汇风险的计量 外汇经济风险的计量方法主要有长期计划分析法和回归分析法,前者是指将公司现金流量划分为不同的收入报表项目,并进行主观预测,修正预测值,并通过ob确定货币价值变化对利润和想法的影响服务;回归分析法主要衡量现金流对汇率的敏感性,其衡量公式为PCFt=a0+a1et+μt。其中 PCFt 为 t 期以本币计量的通货膨胀后现金变动的百分比; et 是 t 期间汇率的百分比变化; μt 是随机误差; a1 是 PCFt 对等的敏感性。外汇折算风险的计量预算折算风险是衡量汇率变动对公司账户的影响,即公司可疑资产与负债的差额。计算方法为:Ri为折算收益; Ai为跨国公司采用的第i种货币的境外资产;迪是公司。外债; △Ei代表以直接报价法表示的第i种货币的汇率变化。

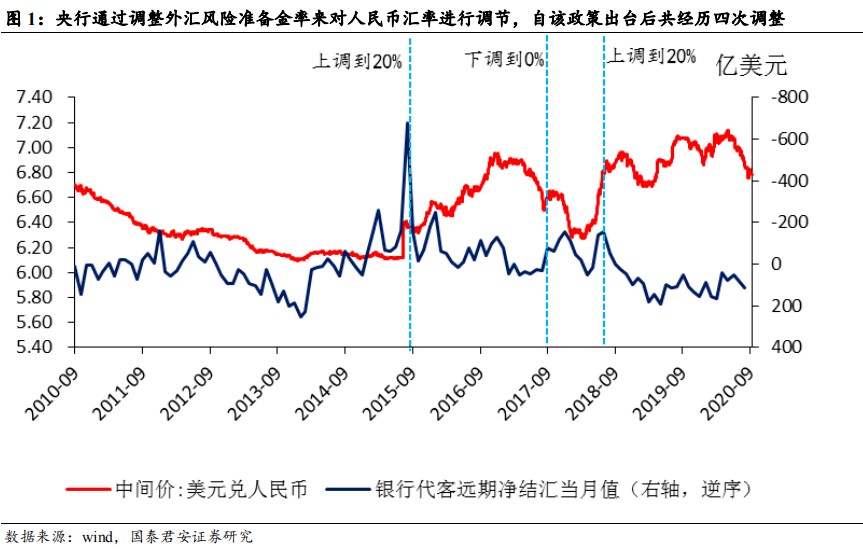

外汇交易风险预算 跨国公司在不同国家都有相应的子公司,这些子公司可能存在外汇风险。如果其外汇敞口的交易风险由各子公司单独管理,可能会给公司带来巨大的管理成本。从系统工程的角度来看,公司内部子公司之间的外汇敞口可能会相互抵消,而母公司只需要考虑那些不能抵消的部分。因此,对于整体交易风险的计量,需要采取以下步骤:首先,计量所有子公司的外汇敞口,将抵销部分合并,得到全公司预期外汇径流;第二,估计预期汇率波动幅度,即外汇净流量的本币价值变动幅度;再次分析汇率变动的相关性,进一步判断交易风险;最后对公司整体交易风险进行了综合分析。跨国公司外汇风险管理现状分析跨国公司外汇风险管理现状随着国际贸易的快速发展和国际成本的双向流动,中国跨国公司的外汇业务也呈现出强劲的上升趋势。 2005年以来,国家实行以市场供求为主、一揽子货币调整方案和有管理的浮动汇率制度,外汇风险成为影响跨国公司经营业绩的重要因素,但大多数跨国公司在我国从事国际商务管理。缺乏该领域经验,缺乏风险意识和危机意识,缺乏外汇风险意识,关注度不够;加上我国金融市场发展相对滞后,国内银行的外汇保值工具比较单一,增加了公司的外汇风险。

近年来,随着对外贸易的增加,我国大型跨国公司逐渐认识到外汇风险管理的重要性,逐步加强外汇风险管理体系建设,将外汇风险管理提升到高度。的战略管理。在交易管理制度、财务制度、人事制度等方面加强规范管理,建立了较为有效的管理制度,帮助企业更好地应对各种外汇风险。某跨国公司风险管理案例 华为基本外汇情况概览见表1。华为三年外汇损益见表1。从图中可以看出,近年来,华为的外汇盈亏呈现出良好的发展态势。一方面,这种良好的发展态势是由于人民币的持续升值,使得公司的外币货币负债较大。推动。另一方面,也得益于华为近年来外汇风险管理措施的成效。表1 华为近三年汇兑损益 汇兑损益(万元) 汇兑损益(万元) 汇兑损益(万元) 汇兑损益净额占财务费用的比例 汇兑净损益占净利润的百分比 2 华为外汇风险状况 为降低外汇风险对公司业务发展的影响,华为近年来加强了外汇风险管理。在过去长期的发展过程中,华为的外汇风险意识比较薄弱,以市场开发为核心理念,忽视了实际的汇兑风险和经营效益。近年来,随着公司业务发展的良好态势,公司逐渐意识到外汇风险管理的必要性,加强了该领域的风险管理。一方面,加强科学预测金融手段的应用,时刻关注各国宏观政策和世界经济政治形势走向,提高了外汇交易预测的准确性。另一方面,加强对外贸易的财务管理和合同管理。在签订外汇交易合同时,尽量与对方协商增加外汇保值条款或使用固定汇率,以确保公司收益不受汇率影响。导致剧烈波动。

此外,为确保公司在外汇交易中能够处于相对优势地位,公司还加强了相关业务骨干的培训,逐步提高了外汇风险管理水平,能够推出及时采取相应的应对策略。信用交易和合理的生产安排合理分散和转移了部分外汇风险,使公司近年来在外汇交易中处于有利地位。华为外汇管理分析总结 华为根据自身发展现状明确了外汇风险管理的必要性。通过各项措施的合理组合,增强了公司应对外汇风险的能力,降低了公司外汇交易风险。 ,使公司在外汇交易中占据优势地位,保证稳定的盈利水平。在公司再次上市的过程中,公司通过权衡兑换风险和交易风险,通过合理的措施实现了公司的市值,可以说是一种行之有效的外汇风险管理模式。跨国公司外汇交易风险应对对策 强化风险防范意识 风险防范意识建设是企业开展外汇风险管理的必要保障。企业需要将外汇风险管理提上日程,将这种意识渗透到企业管理的各个环节,建立健全相关管理机构,在各个相关岗位上适当部署智能管理人员,使外汇风险管理紧密结合随着企业的发展。站起来。设立专业管理机构 我国目前很多跨国公司都由财务部门管理外汇风险。但是,在国际贸易中,财务人员对各国的政策和相应的汇率变化不是很敏感。方面存在较大局限性,难以全面有效防控风险。因此,企业有必要设立专门的专业管理机构,及时、动态地分析和预测汇率的发展变化,吸引专业的财务会计人员。利用外汇市场和公司外汇收支情况,制定科学合理的管理方案和管理机制,提高决策的有效性和及时性。

基于中国企业特点的管理。由于其业务性质、业务规模和行业的差异,外汇风险管理策略的选择也不尽相同。因此,企业必须根据自身实际情况,制定最符合企业实际经营业绩的外汇风险应对策略,构建适合自身发展战略的外汇风险管理体系。加强会计风险会计 按照传统会计处理,套期工具与被套期项目的确认期限与计量脱节,会导致收益波动,没有任何经济意义。 This accounting treatment is not conducive to enhancing the corporate image and aggravating the Under the new accounting management standards, enterprises can use hedging to avoid the enthusiasm of foreign exchange risks. In view of this, enterprises must strengthen accounting, confirm, measure and discipline various financial changes during the implementation of foreign exchange risk prevention measures, so as to reduce the impact of exchange rate fluctuations on corporate profitability and advanced flows. In addition, enterprises also need to fully understand the relevant management systems that have been traded, avoid various tax risks brought about by foreign exchange transactions, and do a good job in global tax planning, transfer pricing schemes and tax pre-management, so as to effectively reduce foreign exchange transaction risks. . Make full use of current financial instruments for management. At present, international capital flows are becoming increasingly liberalized and market-oriented. With the introduction of the new RMB exchange rate mechanism, the probability of exchange rate fluctuations has also greatly increased. Enterprises need to use certain financial instruments to reduce foreign exchange risks. However, due to financial The investment attribute of the tool itself, enterprises must conduct rational transactions according to their own anti-risk capabilities. At present, my country's foreign exchange market is not complete. Therefore, enterprises need to more rationally analyze and respond to changes in domestic and foreign financial markets, and make rational use of them. Hedging tools, scientifically build a foreign exchange risk management system.

Attracting compound management talents In the trade exchanges of multinational companies, the demand for compound talents is increasing day by day. At present, the mode of foreign exchange risk management functions adopted by many enterprises cannot reflect the professionalism of international transactions. Enterprises must strengthen the introduction and training of talents in risk management, international economy and trade, etc., so that talents can quickly become familiar with relevant Financial management process, rationally apply the risk management knowledge of derivative financial instruments of various hedging instruments, and strengthen the research on risk identification, measurement and control of hedging instruments. Summary and Prospects Many enterprises in my country have embarked on the road of transnational operation, and more enterprises have begun to operate import and export business. With the increasingly frequent development of international exchanges and trade, foreign exchange management also occupies an increasingly important position in the financial management of multinational companies, which will have a profound impact on the process of fund raising, investment management and working capital management of multinational companies. Fluctuations in exchange rates have exacerbated the uncertainty in the operation of multinational companies, so it is imperative for multinational companies to manage foreign exchange risks. On the basis of analyzing and discussing the relevant theories of foreign exchange risk management, this paper analyzes the main points of risk management of multinational companies with the help of Huawei's case, and clarifies the necessity of risk management of multinational companies. Awareness of risk management, set up a special management agency for the foreign exchange risk management of enterprises, attract and cultivate compound talents to pay attention to the dynamics of international political and economic operation, and provide enterprises with a good basis for investment decision-making. to deal with changes in domestic and foreign financial markets. Due to the limitation of knowledge ability, the author of this paper still has some shortcomings and needs to be improved. For the construction of foreign exchange risk management system of multinational companies, it is necessary to further learn from the successful experience of some large multinational companies to improve it.

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-09-11 11:01:38

2022-09-10 16:10:04

2022-09-10 12:03:32

2022-09-09 18:10:05

2022-09-09 17:10:03

2022-09-09 15:10:08

热点排行

精彩文章

2022-09-11 11:02:54

2022-09-10 10:02:14

2022-09-10 08:10:19

2022-09-09 14:01:15

2022-09-09 11:10:27

2022-09-09 10:10:19

热门推荐