时间:2022-08-10 13:00:47来源:网络整理

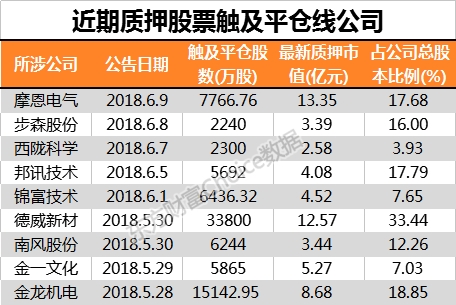

“不入股不质押”、“平仓线以下股票市值被券商估计近千亿”……股票质押的风险牵动着市场的神经。

证券公司记者采访了多家证券公司的股票质押人。他们认为,目前股票质押风险确实很高,但考虑到各种因素,即使股票跌破平仓线,券商一般也不会强行平仓。 ,但需与质权人协商,通过追加保证金、质押或提前回购部分股票收益权等措施化解质押风险。

“时间换空间,目前不会通过平仓集中释放风险。”华南某大中型券商股票质押业务人士说。

然而,在严峻的市场行情下,对于部分想续贷而不付清到期款项的股东,券商给出的利率却高达10%-15%。

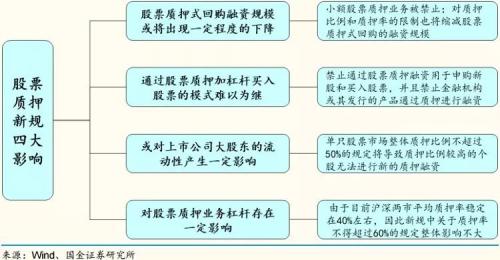

跌破收盘线≠券商实际收盘

今年以来,股票质押风险持续受到关注。在金融去杠杆的背景下,市场资金吃紧,今年年初出台了最严格的股票质押新规。股票质押市场出质人普遍持谨慎态度。原本想借新还旧、长短不一的大股东借钱,面临到期续贷难的问题。脆弱的股票质押市场遇到了类似6月19日股市剧烈波动的行情,立即成为隐患。

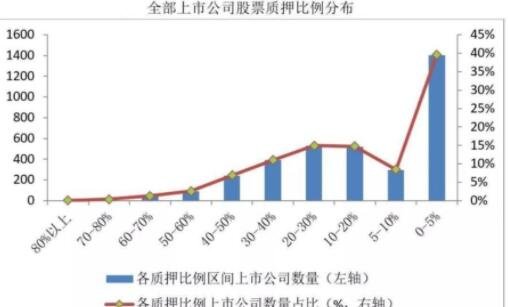

招商证券首席策略师张霞表示,当前市场最大的压力来自股权质押。安信证券测算,目前平仓线下方市值约为9351亿元,较2018年初的4593亿元增长103.6%。

证券公司记者采访了多家证券公司的股票质押人。他们认为,目前股票质押风险确实很高,但考虑到各种因素股票加杠杆强制平仓的产品,即使股票跌破平仓线,券商一般也不会强行平仓。 ,但需与质权人协商,通过追加保证金、质押或提前回购部分股票收益权等措施化解质押风险。

“让我们以时间换空间。目前,不会通过平仓集中释放风险。”华南某大中型券商的股票质押业务人士说。

“最近的股票质押风险确实给我们带来了很大的压力,我们解决问题的方式主要是通过客户。”华北某中型券商信贷业务负责人告诉券商中国记者。

该负责人介绍,目前对于质押股票跌破收盘线的客户,券商主要采取四种应对措施:

首先,手中仍有股票的客户优先补仓;

其次,仍持有部分资金的人将回购第一部分股票;

第三,如果没有股票,没有资金,将先暂停交易;

第四,如果实在没办法,(通常是一些持股不足5%的小客户),他们会选择强制平仓。

他说,除了上述四种常规的处置方式外,现在也有券商试图通过质押客户的其他资产,比如房产来补充质押。但这种情况比较少见,涉及到资产估值评估时比较麻烦。但一般情况下,强制清算,甚至与客户进行司法程序,必须是最后的手段。

“事实上,绝大多数股权质押都涉及大股东和实际控制人。受减持新规和监管要求的影响,证券公司不能直接平仓。”上海一家大型证券公司的股票质押人告诉中国证券公司记者。 .

2017年5月27日,证监会发布了上市公司股东、董事、监事和高级管理人员减持新规,上交所、深交所也发布了相关实施细则。平仓还需遵守减持新规,即“90日内通过竞价交易减持不超过总股本1%”和“半年内不得减持”。 ”在大宗交易中获得的股票。上市公司大股东需提前15个交易日披露减持方案。

此外,今年年初出台了最严格的股票质押新规定,规定还规定,如果质押股票因短期波动触及清算线,证券公司将不立即执行处置,但会积极与客户沟通,要求他们补充抵押品,包括但不限于股票和现金等金融资产,房地产、土地等也可以作为抵押品。影响市场稳定,引发闪崩的,由证券公司承担责任。

该人士坦言,这些跌破清算线的股票对券商来说确实“不安全”,但由于涉案主体多为大股东或实际控制人,最终解决方案很多。 “比如在最坏的情况下,大股东总能有钱通过股权转让或引入战略投资者或资产重组、债务重组等方式来偿还,这些都是证券公司的专长。”质押人说。

现场延期质押利率高达15%

在金融去杠杆的背景下,民间股东借钱难,早已成为业界共识。

2018年1月12日,协会正式发布《证券公司参与股票质押式回购交易风险管理指引》,3月正式实施。新规发布以来,证券公司股票质押业务明显收紧,市场上的股票质押利率也有所上涨,目前仍处于7.5%-8的水平%。

上述华南某大中型证券公司股票质押业务人士告诉证券公司华夏记者,对于部分不还款想续贷的股东到期时,证券公司给出的利率高达10%-15%。

而且这远低于 OTC 质押率。据某券商中国记者透露,以银行、信托为主体的场外业务也明显收紧股票加杠杆强制平仓的产品,利率可高达20%。民间借贷的利率就更难说了。

“其实大部分实际控制人或大股东借钱都是为了投资行业,本来预计会很好的,借来的钱会投资,三到三周后还清。五年的投资。但是质押本身的期限并不长,是借新还旧实现的,长短不匹配,现在资金突然减少,无法续约。或者一些初始用途不符合新规,比如用来买股票的资金到期了没人敢续约,这就是风险的来源,也算是去杠杆过程中的痛点。”上述股票质押业务人士表示。

证券公司股票质押贬值压力不明显

对于股票质押的潜在风险,证券公司将提前计提减值准备。从中信证券、海通证券、国泰君安证券、华泰证券、广发证券、招商证券、国信证券、东方证券等8家证券公司2015年至2017年减值准备情况来看,证券公司目前正回购转售(资产减值(包括股票质押)不充分,累计减值占当期净资产0.5%。一些证券公司甚至没有计提减值准备。因此,一旦发生风险事件,净资产将受到一定程度的侵蚀。压力。但2015年以后,证券公司股票质押减值压力不明显,大额减值案例也很少。

上述股票质押业务人士表示,类似“乐视网”这样股东以高额质押套现的案例,在证券公司的股票质押业务中并不多见,但一旦遇到,那就是“重大新闻”。例如,西部证券年初因信用交易业务踩雷质押股票“乐视网”,被迫计提资产减值准备4.394亿元,超过2017年经审计的归属于西部证券母公司的净利润。 30%。

在西部证券之前,东方证券、方正证券也曾宣布因乐视股权质押违约而踩雷。其中,方正证券已提起诉讼追回近2亿质押押金,东方证券因乐视股份质押出借资金。本金4亿元,公司于今年1月28日公告,为股票质押式回购计提资产减值准备1.78亿元。

附:中国证券业协会近日公布的98家证券公司2017年度经营业绩排名中的股票质押利息收入排名表和股票质押业务规模排名表

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-08-10 12:10:02

2022-08-10 11:00:58

2022-08-10 10:10:14

2022-08-10 09:05:50

2022-08-10 08:10:03

2022-08-09 15:10:03

热点排行

精彩文章

2022-08-10 12:00:58

2022-08-10 10:04:06

2022-08-10 09:05:35

2022-08-10 08:10:18

2022-08-09 14:02:46

2022-08-09 14:02:26

热门推荐