时间:2022-09-27 13:01:34来源:网络整理

薄冠辉,16.5年证券从业经验,连续三年新财富最佳分析师。 2004年至2009年5月就职于长江证券、中信证券,从事农业、食品饮料行业研究。连续三年(2006-2008)荣获《新财富》最佳分析师。 2009年6月至今在银华基金工作,历任消费群食品饮料行业研究员、商品群研究主任、研究部主任助理、研究部副主任现任银华股票团队基本面趋势组组长,银华消费主题和银华中国梦30基金经理,银华Alpha拟任基金经理。

一千名投资者可能对价值投资有一千种理解。

在银华阿尔法混合基金拟任基金经理薄冠辉眼中,价值投资不追求“存在”,而是“能创造真正的利润,远看成长”。要实现价值投资的极致,需要准确把握公司的成长因素。当这些增长因素都体现在报告中时,就是个股的顶点,时机就成了理所当然的事情。

正是深入研究的“努力”,让价值投资成为终极竞争。拥有16年消费领域研究经验的“国民消费专家”薄冠辉和“科技新秀”王浩,是用心耕耘的“勇士”。他们追求对行业和公司的深度理解和对公司成长因素把握的准确性。在充满不确定性的动荡市场中,他们将携手合作,通过深入研究筛选优质资产,为持有者带来长期稳定的超额收益。

终极价值投资及时

“我不选择时间,但我努力实现最终的价值投资。最终的价值投资是选择时间。”在薄冠辉眼中,“价值”不追求存在,而是追求成长。

这也体现在他“形神兼备,以神为重”的投资理念中:形式是社会的真实需求,只有立足消费者真实需求,解决痛点的商业模式可以选择行业和公司的“形状”。天啊,在根据未来选择股票时银华优质增长混合型证券投资基金,要考虑它的扩张空间。

“要做到‘形神兼备’,需要看远方,也需要纸上谈兵来印证自己的判断。也就是说,这家公司不仅可以创造真正的利润,而且还可以有非常良好的成长空间。”薄冠辉进一步解释,以“神”为主要因素,必须把握公司的成长因素。当这些增长因素都反映在报告中时,再好不过了,是这只股票的顶点。 ,此时,价值投资也达到了极致。

估值决定了生长因子的延展性。 “对于价值投资来说,当一个公司的估值水平不高的时候,你可以持有,享受市场的估值泡沫;如果估值水平已经很高,那就再好不过了,基本上你卖出的时候,也标志着它的增长结束了,我们可以换一个目标,这就是我对时机的理解。”薄冠辉说:“价值投资不是一直不卖,当成长因素充分体现在股价上时,就是在卖出。如果成长因素没有体现出来,或者没有开辟出第二条成长曲线,就会是另一回事。”

“如果投资组合中的每一只股票都以这种方式筛选,整个投资组合将获得更高的超额回报。当然,这是我们的目标,大概率可以做到,但不完全。因为市场非常复杂,”他补充道。

目前很多消费股的估值已经很高,这也给选股带来了一定的挑战,但高估值并不困扰薄冠辉,因为薄冠辉心中始终有一个“锚”:他的选股的标准是:第一,企业具有可证明的管理能力,这在消费品行业最为明显;

在此基础上,“如果我能理解并认同一家公司的高估值,并且能向市场和我的持有者解释为什么,我会买入;证明高估值可以在可见年份消化,我“不会选择,优先选择能够证明估值的公司。如果行业被系统性高估,就看这个时候行业的景气度了。”薄冠辉说,“虽然目前个别板块估值过高,但只要你的能力圈不断扩大,平台对你的支持足够,你可以在自己理解的范围内向其他投资方向拓展。”

如果你想要深度,你需要为速度而战

价值投资做到极致的前提是对公司的深入研究。

“作为阿尔法基金,我们在‘拼搏’上与他人竞争。这个‘拼搏’是指我们对行业和公司的了解深度,能否准确把握公司的成长因素,而不是买了之后,一直没有卖出去,交易速度有多快。”薄冠辉解释道。

在深度之外,薄冠辉也在努力提高自己的研究速度。 “我们一直追求研究的深度,通过对公司的了解来赚钱,但随着一些新兴消费品公司的涌现,我们希望未来能够加快研究速度。”

要想深入研究“苦干”,个人积累和团队支持缺一不可。薄冠辉2004年加入行业,曾在长江证券、中信证券从事农业和食品饮料行业研究。 2009年加入银华基金,至今仍深耕餐饮行业研究。 2015年银华优质增长混合型证券投资基金,经过11年的研究工作,开始担任银华中国梦30股票基金的基金经理。该基金于2015年牛市高点成立,自成立以来,收益率达到140.40%。年化收益率15.55%;任内管理的银华消费主题基金年化收益率达到38.55%。

团队另一位成员王浩,2009年毕业后一直在银华基金工作,专注于制造和技术领域的投资和研究。他管理的银华互联网主题基金2020年收益率达到96.63%。 2019年8月,薄冠辉和王皓开始合作管理银华兴盛基金,成立至今回报率90.40%。

此次发行的银华Alpha混合型基金是另一只由薄冠辉和王浩合作的基金。 “我们团队的投资逻辑是‘君子和而异’。团队会以相同的价值观和方法论覆盖和研究自己的行业,从而对行业有深刻的了解。此外,我们已经建立了统一的股票池,通过深入研究筛选进入股票池的股票。”薄冠辉说。

薄冠辉进一步介绍:“过去我们特别关注每个产品的运作,通过本次基金的发行,我们更应该关注存量池的维护。只要我们做一个做好大基础资产,在资产的基础上进行配置,每个产品的收益差距不会太大。在股票池中根据偏好进行选择,这样投资的中签率会更高,管理层资金过多的问题也会得到解决。”

“我们的股票池中一般有50只股票,投资组合一般不超过30只股票。因为我们的精力有限,所以投资的最终目的不是买很多股票来展示自己的能力,而是“是的。最终展示你的能力。收益,如果这些公司能够贡献足够的收益,让你足够安心,那么你可以和他们一起成长。”他透露,“未来我们还是会控制投资组合中的个股数量,因为这些公司已经够大了,再大。再大的基金,在合约的前提下,公司市值较大的公司所贡献的回报不一定比中小市值的公司少。”

今年是企业质量验证年

“如果说去年是重新评估盈利模式的一年,那么今年就是验证企业质量的一年。”薄冠辉一句话总结了今年的行情。

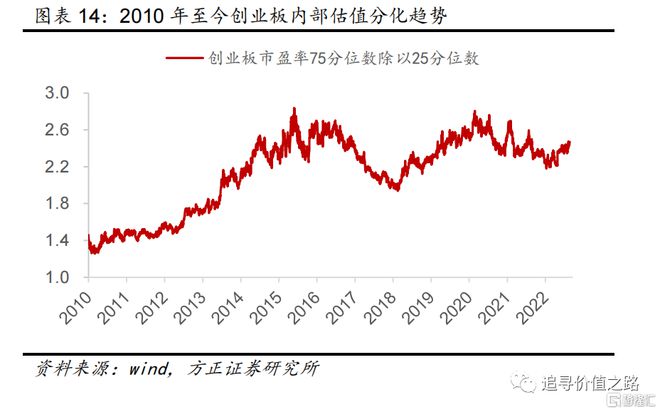

他说,去年整个市场对增长潜力大、“护城河”高的公司给予了更高的估值,这也将这些公司的估值水平提高到了过去10年分位数的90%以上。下半年,市场对新能源汽车和太阳能光伏的发展非常有信心,这两个板块的升值幅度也很明显。

“从历史上看,估值重估不会出现大的机会。”薄冠辉直言,今年将是重估后公司成长质量和状况得到验证的一年。 “这个验证主要体现在业绩的增长上。虽然投资者长期关注这些公司的盈利模式,但如果短期盈利模式与预期相差太远,投资者会更关心公司的增长。质量、行业竞争格局和‘护城河’‘会有重新评估,如果大家的预测没有得到很好的验证,就会面临更大的调整幅度。”他说,“只有能够验证自身业绩增长的公司,才能在未来保持这个估值水平。没有增长,就无法享受估值溢价。”

薄冠辉对今年的行情并不悲观。他强调,那些已经从股价调整和股权结构的角度表达悲观的人已经离开了市场,所以市场的不确定性也反映在了股价上。目前来看,今年行情波动较大,有“顶有顶有底”的节奏,今明两年行情以选股为主。

在没有系统性机会的动荡市场中,选股基金经理脱颖而出的机会将大大增加。 “在选股思路上,我和王皓的价值观是一致的。无论是大市值还是小市值,是知名还是陌生的股票,都必须追求企业价值的增长,并会在短期内稀释估值。”时间段。因素。”

薄冠辉介绍,这只银华阿尔法混合型基金的选股涵盖消费、科技、医药甚至周期。 “消费领域还是很有吸引力的,新兴消费品越来越多,未来我们将重点布局;在科技领域,新能源汽车智能化、电动化将是大势所趋。未来十年甚至二十年,赛道优势也很明显;在光伏领域,受益于备受市场关注的“碳中和”,未来国内发展空间巨大,而且还有很多额外的机会。风能、太阳能发电、电网调度等。”

作为覆盖A股和港股的全市场基金,薄冠辉表示,对于港股投资,总的来说,价值观和方法论与A股投资是一致的,但在操作层面,除部分优质公司外,其他个股采取波段操作的可能性较大,因为港股有做空机制,波动比较剧烈。此外,港股新经济发展迅猛,更要争夺对企业的理解“速度”。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-09-27 12:02:23

2022-09-27 12:02:14

2022-09-27 10:10:17

2022-09-27 10:03:08

2022-09-27 09:03:10

2022-09-27 08:10:04

热点排行

精彩文章

2022-09-26 15:10:17

2022-09-26 14:10:27

2022-09-26 12:01:29

2022-09-25 12:02:25

2022-09-25 10:03:28

2022-09-24 13:01:12

热门推荐