时间:2022-07-22 12:02:02来源:网络整理

原始资料

Hasan,MM, Lobo, GJ, & Qiu, B. (2021)。组织资本、企业避税和公司价值。企业金融杂志,70(1–2)。

一、简介

组织资本 (OC) 代表公司的知识、文化、业务流程和系统的存量,有助于匹配人力技能和物质资本以提高组织效率。本文基于对 1986 年至 2016 年美国公司的大样本研究表明,组织资本(OC)水平较高的公司表现出较高的避税水平,股东认为高 OC 公司的避税行为可以提升价值。

二、文献综述和假设制定

本文认为,高 OC 公司的管理者有动力采用税收策略来减少公司的纳税额人力资本投资模型分析,以增加他们在现金流和回报中的份额。因此假设H1:企业避税与组织资本正相关。(二)组织资本、避税和企业价值给予避税可以使企业产生更多的现金流和税后收入,股东和管理者对企业的现金流(包括节税)都有要求。本文进一步假设OC对避税的影响是价值提升,因此本文提出假设H2:组织资本中避税与企业价值增加的关系强度。

三、研究设计

计算方法为所得税费用总额减去递延税项费用除以税前账面收入减去特殊项目。(三)组织资本测算本文根据SG&A费用估算OC。SG&A费用包括公司运营费用,不包括直接生产成本(或销售成本)。本文根据相关文献,将公司的资本化SG&A 费用采用永续盘存法估算其 OC 存量。具体而言,年度 OC 存量计算如下:费用包括公司运营费用,不包括直接生产成本(或销售成本)。本文基于相关文献,采用永续盘存法对某公司的SG&A费用进行资本化,并估算其OC存量。具体而言,年度 OC 库存计算如下:费用包括公司运营费用,不包括直接生产成本(或销售成本)。本文基于相关文献,采用永续盘存法对某公司的SG&A费用进行资本化,并估算其OC存量。具体而言,年度 OC 库存计算如下:

总体 OC 的估计初始库存为:

其中 OCi,t 是公司 i 在时间 t 的 OC,δOC 是 OC 的折旧率,SG&Ai,t 是公司 i 在 t 年的 SG&A 支出,λOC 是投资于 OC 的 SG&A 支出的百分比,g 是企业级SG&A支出的平均增长率。在实证检验中,OC的规模以总资产(OC/TA)和实物资本(OC/PPE)来衡量,折旧率设定为20%。(四)回归模型本文估计以下回归模型来检验OC与避税之间的关系(H1).

其中,TaxAvoidance是衡量企业避税的指标之一,OC是组织资本,Controls代表公司层面的控制。标准误差集中在公司层面,以解释公司内部的自相关。OC的正系数α1将与H1一致。控制变量包括公司规模 (SIZE) 和增长 (MTB)、财务杠杆 (LEV)、资产回报率 (ROA)、外国收入 (FOR_INC)、现金持有量 (CASH)、物业、厂房和设备 (PPE) 和无形资产(INTAN),公司年初是否有净营业亏损结转(NOL)、股权收入(EQUITY_INC)、管理能力(MA_SCORE)。

四、主要回归结果

(一)组织资本和避税

表 4 显示了避税与 OC 关系的企业固定效应回归结果。(1)-(3) 列中的结果表明,与 H1 一致,所有三种避税措施的 OC (OC/TA) 系数均显着为正。在 (1)@ >,OC/TA的系数为3.56(P 本文将OC分解为三部分:品牌资本投入引起的OC,人力资本投入引起的OC,剩下的部分OC,即Investing结果表明,OC的品牌资本部分和人力资本部分都与避税无关,只有OC的其余部分与公司独特的业务流程和系统相关,才能导致更大的避税。

(二)组织资本、避税和企业价值

在本小节中,我们研究股东如何评价高 OC 公司的避税行为。本文通过将公司价值(以托宾 Q 表示)与 OC、避税及其交互项进行回归,使用以下模型检验这一假设:

交互项α3的系数为正,说明投资者认为高OC公司的避税行为是一种增值活动。表 6 报告了结果。在 (1) 到 (3)) 列中,OC 的系数显着为正。重要的是,交互项的系数在所有回归中均显着为正。这些结果支持假设 H2,即避税高OC公司的行为受到投资者的积极评价。

五、控制内生性

对先前报告的结果的一个担忧是可能存在缺失变量或反向因果关系的问题。本文试图消除这些担忧。

(一)两阶段最小二乘回归

本文使用工具变量估计来进一步缓解内生性问题。使用州级失业保险金和 3 位数的 SIC 行业中位数 OC(不包括核心公司)作为两阶段最小二乘回归的工具变量。列(1)为第一阶段的回归结果,我们对两个工具变量以及与第二阶段回归相同的公司特征和固定效应进行OC/TA回归得到组织资本的拟合值0.@ >000,表示拒绝工具弱的原假设。

UI和行业同行的OC都与核心公司的OC呈正相关且显着相关。列 (2)-(4) 是第二阶段的回归结果,将避税措施与 OC 的拟合值和第一阶段使用的相同控制变量进行回归。在三个回归分析中,Hansen 的 J 过度识别检验统计量的 p 值都很大,说明工具变量有效,拟合的 OC 与所有三个避税措施均显着正相关。

(二)熵平衡法

本文采用熵平衡法解决内生性问题。具体来说,根据每年的中位 OC/TA 将公司年度观察结果分为治疗组(高 OC)和对照组(低 OC)。然后重新加权对照组中的每个观察值,以使所有协变量的均值、方差和偏度在治疗组和对照组之间达到平衡。然后使用熵平衡样本重新估计回归结果,我们发现在熵平衡样本中,OC与避税显着正相关。

六、异质性分析

(一)内部治理与避税和组织资本的关系我们推测,对于内部治理和信息环境优越的公司,OC与避税之间的正相关关系可能更强。确定存在重大内部控制缺陷的情况下SOX 第 404 条),如果 CEO 任期超过中位数、增选董事百分比高于中位数,或者 CEO 持股比例高于中位数,则将所有样本划分为子样本,并再次执行基准回归。在表 7 的面板 A 中,报告了 Chow 检验的 OC/TA 系数的 P 值和子样本之间 OC/TA 系数的差异。我们发现,OC对避税的积极作用主要体现在那些内部治理和控制较强的公司,因此管理代理问题较轻。(二)外部治理与避税和组织资本的关系)本文还通过对外部治理/监督的各种代理指标的子样本分析,检验了外部治理/监督对OC-避税关系的影响。具体来说,基于公司是否具有高于中位数的机构所有权、高于中位数的集中机构所有权(Herfindahl-Hirschman 指数)、高于中位数的敌意收购威胁(公司特定的敌意收购指数),或高于中位数 将整个样本划分为子样本,并使用数字化反收购防御 (E-index) 重新对回归进行基准测试。表 7 的面板 B 中报告的结果发现,对于低机构所有权、高机构所有权集中度、敌意收购指数具有低和低 E 指数的公司具有更强的 OC 避税关系。因此,我们发现外部监管对 OC-避税关系具有混合和模糊的中介作用。也就是说,当企业有良好的外部监督时,OC不一定有帮助增加避税。因此,我们发现外部监管对 OC-避税关系具有混合和模糊的中介作用。也就是说,当企业有良好的外部监督时,OC不一定有帮助增加避税。因此,我们发现外部监管对 OC-避税关系具有混合和模糊的中介作用。也就是说,当企业有良好的外部监督时,OC不一定有帮助增加避税。

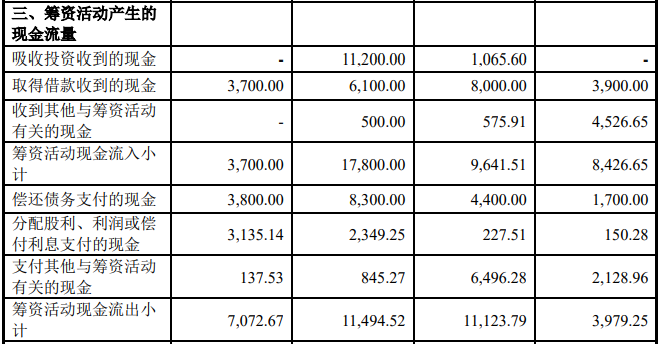

这些结果表明,财务约束加剧了组织结构与避税的正相关关系。(四)组织资本与未来现金流及避税的关系本文推测,组织资本高的公司为了增加现金流和回报,有避税的动机,最终被股东和关键人才共享预计高OC公司的避税行为会增加未来的现金流量,我们使用以下模型进行测试:组织资本与未来现金流及避税的关系 本文推测,组织资本高的公司为了增加现金流和收益而有避税的动机,最终被股东和关键人才共享。预计高OC公司的避税行为将增加未来的现金流。我们使用以下模型进行测试:组织资本与未来现金流及避税的关系 本文推测,组织资本高的公司为了增加现金流和收益而有避税的动机,最终被股东和关键人才共享。预计高OC公司的避税行为将增加未来的现金流。我们使用以下模型进行测试:

其中现金流量是一年前的现金流量(以不计非常规项目的收入减去普通股利占总资产的百分比来衡量),其他变量如前所述。表 7 中面板 D 的结果表明,交互项的系数在所有回归中均显着为正,这意味着随着 OC 水平的增加,避税对未来现金流量的正向影响更大。

七、稳健性检查

(一)替换用于估计 OC 库存的变量

为了评估我们结果的稳健性,我们使用实际资产而不是总资产来衡量 OC 的存量,使用行业中值调整后的 OC 与总资产的比率 (OC_TA_ADJ) 作为 OC 的代理指标,并使用消费者价格index 要对 SG&A 费用进行缩减来衡量 OC,使用行业级别的参数估计(SG&A 与折旧率的比率),使用净 SG&A(总 SG&A - 广告费用 - 研发费用)等方法进行基准回归。结果如表 8 的 A 和 C 组所示,系数均为显着正,与主分析结果一致。总之,避税与 OC 之间的正相关关系对于使用 OC 的替代措施是稳健的。

(二)替代避税措施

本文使用五种替代避税措施来评估研究结果的稳健性。其中包括长期 CETR (CETR_LONG)、现金有效税率 (CASH_RATIO)、UTB 的两个度量和避税概率 (Wilson, 2009)。表 8 的面板 D 结果表明 OC/所有替代品的 TA 性避税措施显着积极。这些结果证实了表 4 中的主要发现。

(三)排除高科技公司

表2显示,计算机、软件和电子设备行业在样本中所占比例最大(20.@>15%)。为了解决我们的结果受科技公司驱动的问题,本文在排除高科技公司后重新估计了基线模型。表 8 面板 E 中的结果表明人力资本投资模型分析,OC/TA 的系数在 1% 的水平上仍然显着为正,表明 OC 与避税之间的正相关关系不是由高科技公司驱动的。

有组织资本对避税的积极影响主要不是由与在避税天堂国家注册或注册的公司有关联的董事推动的。(五)有组织的资本和避税天堂策略接下来,本文考察了企业是否采取了在避税天堂设立子公司以降低其有效税率的策略。我们使用两种避税天堂的措施:(1) 虚拟变量,如果公司在避税天堂有子公司则为 1,否则为 0 ;(2)避税天堂子公司数量的自然对数。表 9 的结果表明,有更多 OC 更有可能在避税天堂设立子公司。模型估计的边际效应表明,每增加一个 OC/TA 单位,在避税天堂设立子公司的可能性就会增加 1.38%。综上所述,OC级别较高的公司往往会在避税天堂设立子公司。

八、结论

本文探讨了公司的组织资本 (OC) 对其避税的影响,并研究了高 OC 公司的股东如何评估避税。使用 1986 年至 2016 年的大量美国公司样本,我们发现强有力的证据表明,拥有较高 OC 的公司可以避免更多的公司税。此外,我们发现股东对高OC公司的避税行为持积极态度。同时,内部治理和信息环境较好的公司,以及面临更多融资约束的公司,OC与避税的关系更强。总体而言,本文中的证据表明 OC 提高了公司的税收效率。

一个

———— / END / ———— 推文作者:曹宇,西南财经大学财税学院硕士生

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-07-22 12:02:02

2022-07-22 09:02:51

2022-07-22 09:01:35

2022-07-21 13:00:24

2022-07-20 13:01:27

2022-07-20 12:02:07

热点排行

精彩文章

2022-07-20 09:01:33

2022-07-19 12:00:24

2022-07-19 11:01:01

2022-07-17 13:00:39

2022-07-17 13:00:24

2022-07-17 12:01:07

热门推荐