时间:2022-06-21 12:00:29来源:网络整理

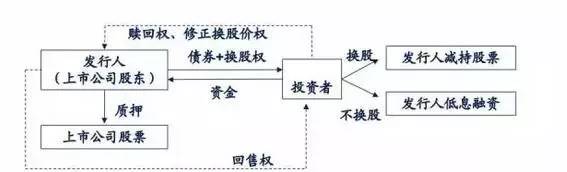

可交换债券简称“可交换其他公司股份的债券”,是指上市公司股票持有人将其股份质押给托管人发行的公司债券。未来,此类债券的持有人可以根据债券发行时约定的条件,将其债券换成发行人质押的上市公司股权债券。可交换债券是具有内置期权的金融衍生品。

可交换债券的特点是什么?

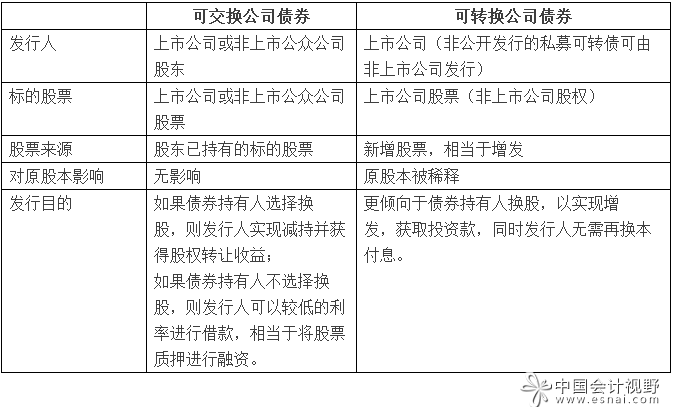

可交换债券及其可转换股份属于不同的发行人。一般情况下,可交换债券的发行人为控股母公司,可转换股的发行人为上市子公司。

可交换债券的标的为母公司持有的子公司股票。发行可交换债券一般不会增加上市子公司的总股本,但会减少母公司在转股后对子公司的持股。

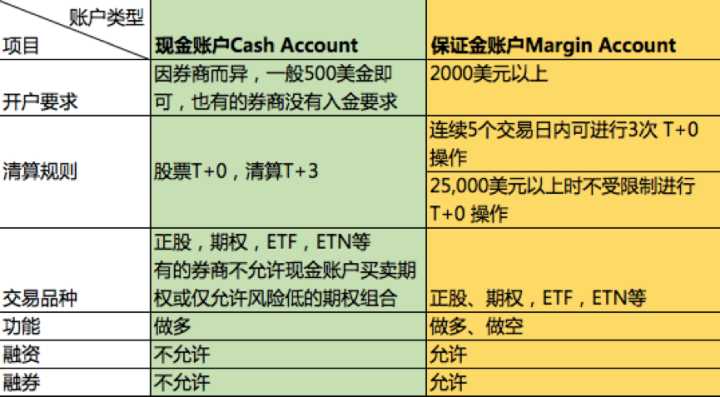

可交换债券为筹款人提供了一种低成本的融资工具。由于可交换债券赋予投资者转换股票的权利,它们的利率低于相同期限和相同信用等级的普通债券。因此什么叫可转换债券,即使可交换债转股不成功,发行人的偿债成本也不高什么叫可转换债券,对上市子公司没有影响。

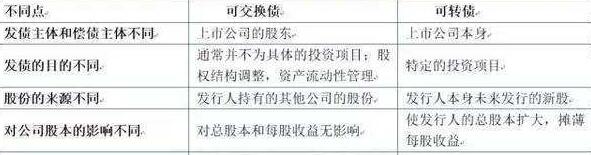

可交换债券和可转换债券有什么区别?

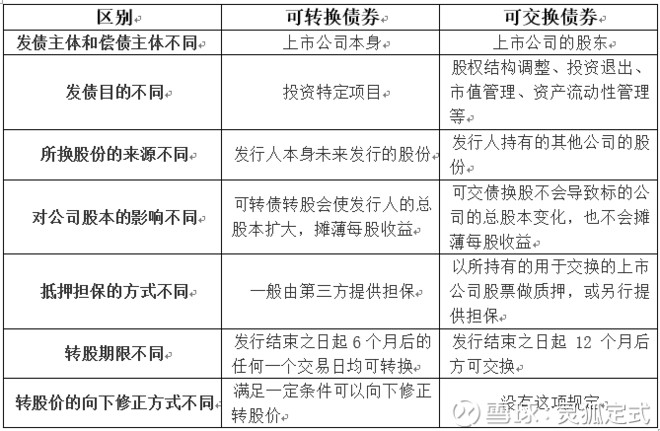

1.两种债券的发行人和债务人不同。可交换债券是上市公司的股东,而可转换债券是指上市公司本身。

2.债券的发行目的不同。发行可交换债券的目的是特殊的。一般而言,此类债券并非特定投资。此类债券的发行主要是为了调整股权结构或退出投资,而可转债则是针对特定的投资项目发行。

3.这两种债券的权益来源不同。可交换债券的股票来源是发行人持有的其他公司股票,而可转换债券是发行人未来发行的新股。

4.这两种债券对公司股权的影响也不同。可转换债券将增加发行人的总股本,但每股收益也将共享。可交换债券和股票互换不影响目标公司总股本的任何变化,也不分享任何股票的收益。

5.这两种债券的担保方式不同。上市公司大股东在发行可转换证券和债券时,主要以其股票作为抵押品,而在发行可转换公司债券时,则需要第三方提供担保。

6.两种债券的转换价格以不同的方式确定。交换可交换债券时,每股价格不得低于招股说明书公告前30个交易日上市公司的交易价格,平均为90%。但是,可转换证券股票的价格不能低于招股说明书公布的价格、公司股票前20个交易日的平均交易价格和前一交易日的平均交易价格。

本文介绍什么是可转换债券。如果您对可转债的优缺点感兴趣,可以阅读之前的文章,希望对您有所帮助。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-06-20 14:48:16

2022-06-20 13:01:52

2022-06-20 11:02:21

2022-06-20 10:02:26

2022-06-19 10:04:03

2022-06-18 13:04:05

热点排行

精彩文章

2022-06-21 10:01:33

2022-06-21 09:01:13

2022-06-20 13:02:16

2022-06-19 12:02:34

2022-06-18 12:02:06

2022-06-18 12:01:32

热门推荐