时间:2022-07-22 13:02:16来源:网络整理

与股票和期货相比,期权是一种更复杂、更灵活的投资工具。传统的投资工具,投资者只能通过判断行情的涨跌来获取收益,但有了期权,无论是趋势行情还是震荡行情,在几乎所有的市场预期下,投资者都有相应的策略来攫取利润和控制风险。本报告将根据不同的市场预期,介绍相应的期权基本交易策略。

文章来自公众号公众号【期权知识星球】

50ETF期权策略全解析

基本交易策略可参考以下步骤:

(1)了解基本期权仓位的风险收益特征;

(2)判断市场未来走势,做到“两判断一懂”;

(3)根据市场预期,选择合适的投资策略,寻找相对“便宜”的期权建仓;

(4)根据实际市场走势变化,及时调整组合。

下面,我们将详细描述每个步骤。

1、交易前需要了解的期权基础知识

在交易之前,您首先需要了解期权头寸的收益-风险特征以及影响期权价格的因素,以便更好地理解和应用期权交易策略。

1.1 构成策略的六个基本位置

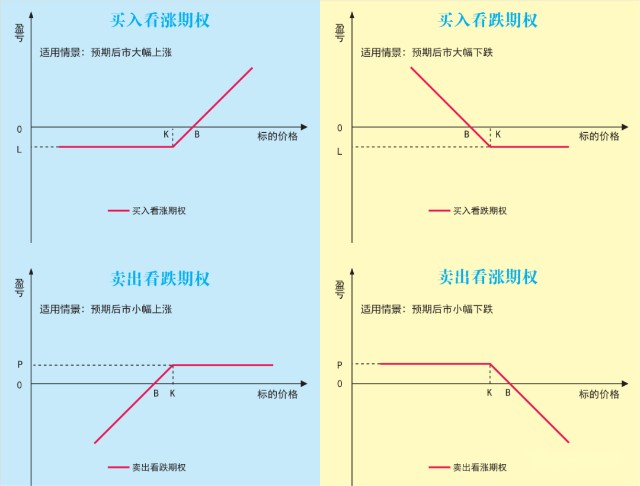

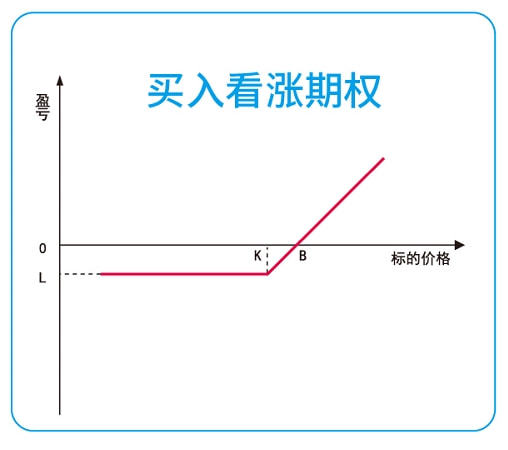

期权有四种基本头寸——多头看涨期权、空头看涨期权、多头看跌期权和空头看跌期权,加上标的资产的多头和空头头寸,构成基本期权交易策略的六个基本头寸每个期权头寸包括数十份不同执行价格和不同到期日的期权合约。通过巧妙地选择合适的合约,您几乎可以从任何市场趋势中获利。

期权在久期的损益变化是期权价格-基础资产-时间三维曲面上的一条曲线。期权头寸在到期日的盈亏是确定的。用于分析的时间片上的损益图。标的资产的损益相对简单且呈直线,而期权头寸到期日的损益则较为复杂且非线性。六种基本仓位到期日盈亏图如图1所示。

1.2 期权的内在价值和时间价值

期权的价格包括内在价值和时间价值两部分。内在价值是指立即行使期权可以获得的利润。只有价内期权才具有内在价值,其内在价值是标的资产当前价格与行权价格之间的差额。平价期权和价外期权的内在价值均为 0;时间价值是期权价格减去内在价值的部分,代表了投资者在预期剩余期限内股票价格波动导致期权内在价值增加时愿意支付的价值。

期权的时间价值主要受剩余久期、无风险利率、标的资产价格波动和股息率的影响。一般来说,平价期权的时间价值较高,价内和价外期权的时间价值较低。

1.3 影响因素和期权价格的希腊字母

影响期权价格变动的主要因素如下:

(1)标的资产价格变化;

(2)标的资产波动率变化;

(3)期权剩余时长减少;

(4)无风险利率的变化;

(5)标的资产分红变化。

分析单一因素变化对期权价格的影响相对简单。但是,实际情况往往是多个变量同时变化。在它们的共同作用下,期权价格变化的分析将变得非常复杂。这时,非常有必要引入一个名为“希腊字母”的量化分析工具,尤其是当投资组合包含多个期权头寸时。通过“希腊字母”,我们可以更直观、更全面地评估投资组合的风险敞口。下面我们将介绍这个工具。

1.3.1 个增量

delta是期权价格对标的资产价格的一阶导数,表示标的资产价格变化1个单位时期权价格变化的单位数。一般来说,看涨期权的delta在0到1之间,看跌期权的delta在-1到0之间。随着标的资产价格的上涨,看涨期权和看跌期权的delta都在增加。理论上,相同标的资产、执行价格和到期日的看涨期权和看跌期权的delta之差应该为1,即。 deltacall=deltaput+1

随着到期日的临近,价内期权的delta绝对值逐渐接近1,价外期权的delta绝对值接近0,实值期权的 delta 总是在 0. 5 附近。

同时,delta 的绝对值大约等于期权在到期时为价内的概率,这也为我们提供了一种从“概率”角度来考虑期权的方法。平价看涨期权的 delta 通常在 0.5 左右,这意味着期权到期日的大约一半可能会变成价内期权。

1.3.2 伽马

gamma是期权价格对标的资产价格的二阶导数,即delta对标的资产价格的一阶导数,表示当标的资产价格变化时delta变化的次数变化 1 个单位。当标的资产价格变动较大时,使用delta一阶逼近法分析期权价格变动会产生较大偏差,因此需要引入gamma进行二阶逼近。

Gamma 通过影响 delta 的变化间接影响期权价格。一般来说,平价期权的 gamma 最大,深价外和深价内期权的 gamma 最小,接近于 0。平价期权随标的资产价格变化更快,承担更大的伽马风险。

随着到期日的临近,平价期权的 gamma 将急剧增加,而价外期权和价内期权的 gamma 将逐渐减小至 0。

gamma 可以看作是期权价格随标的价格变化的加速度。由于 gamma 始终为正,当标的资产价格上涨时,delta 会迅速增加,而当标的资产价格下跌时,delta 会放缓并下降。 , 缓慢损失”的特点有利于期权多头。

1.3.3 织女星

vega是期权价格对波动率的一阶导数,表示当标的资产价格波动率变化1个单位时,期权价格变化的单位数。 vega 的曲线形状类似于 gamma。也是最大的平值期权,深度虚值和深度虚值最小,接近于0。理论上,a的vega标的资产、行权价格、到期日相同的看涨期权和看跌期权相同,且均大于0。

随着到期日的临近,价外、价内和价内期权的 vega 下降,同时出现价外和价内期权更快地降至 0 左右。

1.3.4 theta

theta 是期权价格对时间的一阶导数,表示期权价格随着到期日的临近而发生的变化。 Theta通常为负值,即随着到期日的临近,其他条件不变,期权价格下降,成为期权价值的“时间衰减”现象。

平价期权的时间价值最高,因此它们的 theta 最大,而深度价内看跌期权的 theta 可能大于 0。随着到期日的临近,平价期权快速增加,说明其时间价值衰减越来越快,而价外和价内期权的theta会逐渐减小并接近0。

对于期权交易,我们需要关注前三个影响因素,而无风险利率和股息率对期权价格的影响较小。在进行简单的组合策略时,我们可以选择忽略这两个影响因素。

1.4 期权隐含波动率

隐含波动率之于期权就像利率之于债券一样,并且可以作为期权价格的代理进行交易。隐含波动率最常用的计算方法是通过BS期权定价公式。隐含波动率不同于历史波动率。是投资者对标的资产未来波动性的预期,反映在当前期权价格上。通过隐含波动率,我们可以更直观的发现在众多期权合约中,哪个更被高估,哪个更被低估,可以更好地指导交易。

2、不同市场预期下的期权交易策略

了解了以上期权知识,在交易前,我们需要对标的资产的价格走势做一个展望。在这个阶段,要做到“两判断一懂”——判断未来市场的多空方向,判断未来波动变化的方向,了解“时间衰减”对市场的影响。投资组合。

根据对多空方向和波动变化方向的不同预期,我们可以将预期的市场趋势分类如下。

期权标的资产的价格和波动性的变化方向是不确定的。期权的多空双方都可以通过判断方向来获利。然而,时间总是在空头一方,期权的剩余持续时间减少。可以肯定的是,它的时间价值总是随着时间的推移而耗尽,所以期权空头可以获利,而多头只有在标的资产价格波动范围大到足以弥补时间价值损失的情况下才能获利。了解“时间衰减”对投资组合的影响与判断市场趋势同样重要。

在判断未来一段时间的市场走势后,我们需要根据不同的市场预期选择相应的期权交易策略。每种策略的风险收益特征不同,我们可以借助到期日的损益曲线来分析。不同的组合可能具有相同的损益图。寻找相对“便宜”的期权开仓可以降低成本,即尽量选择隐含波动率相对较低的期权买入,同时选择隐含波动率相对较高的期权。卖掉。

2.1 快速上涨的牛市

在快速上涨的牛市中,买入价外看涨期权(做多OTM看涨期权)无疑是最好的策略,它发挥了期权最基本的高杠杆功能。一般近几个月的价外看涨期权价格低于标的资产价格的5%,杠杆率可达20倍以上,远高于高达< @2.融资购买8倍,无需承担融资利息费用。

3、近月合约为首选,行权价格选择需自行判断

在到期日的选择上,可以尝试选择近月合约。近月合约价格较低,杠杆率较高,可在短线行情中获利更多。在行权价格的选择上,我们需要判断标的资产价格在行权期间所能达到的最高价。行使价越高,杠杆比率越高。但是,如果价格上涨不符合预期,则将损失全部本金。概率越高。

4、持有到期还是提前关闭?

如果价格在较短时间内达到预期最高价,可以平仓获利,规避标的价格回调风险。

2.2温和上涨的牛市

2.2.1 覆盖看跌期权和领子组合

备兑看涨期权(covered call)是期权辅助交易标的资产最常见的投资策略。投资者在持有标的资产的前提下,卖出标的看涨期权,通过牺牲部分涨价空间来获得一定的安全垫。如果是单一股票期权,如果持有标的股票,使用备兑开仓单的投资者无需准备额外准备金。

5、cover call的主要用途

备兑看涨期权主要使用期权辅助完成标的资产配置功能。主要有两种用法:

(1)获得额外收益。如果您看好并长期持有标的资产,您可以通过滚动卖出看涨期权获得额外收益。近几个月深度贬值的合约是更好的选择,之所以选择近月合约,是因为它的时间价值损失更快,而选择深度超值合约,是因为不容易行权,资产可以持有长期;如果不看好标的短期走势,认为会有盘整或小幅下跌,也可以选择近期的月均值卖出期权。

(2)锁定卖出价。如果投资者对持有的标的资产有卖出目标价,他可以选择该价格作为行使价卖出。如果标的资产在到期日 如果价格高于这个价格,投资者可以成功以目标价格卖出,如果没有达到价格,投资者仍然可以获得全额溢价。

6、覆盖调用和项圈之间的转换

备兑看涨期权是一种中性至多头策略,但我们可以注意到该策略的下行风险是无限的。当市场背离预期并大幅下跌时,可以买入执行价较低的看跌期权来保护它,形成Collar option(collar)。当然,较为谨慎的投资者也可以在构建投资组合时直接买入领子来锁定下行风险。

2.2.2 看跌期权和牛市价差

在看涨前景的前提下,您可以选择卖出价外或价内看跌期权(做空OTM或ITM看跌期权)以获得溢价收益。行权价越低,期权被行权的概率越低,但获得的保费收入越少

7、卖空看跌期权和备兑看涨期权的区别

可以看出,空头看跌期权和备兑看涨期权的到期损益曲线相似,但两者的用法不同。看跌期权是一种保证金交易,而备兑看涨期权需要持有相应的标的资产,其成本要高出数倍。因此,短期定向交易最好使用卖空看跌期权,而备兑看涨期权更多作为投资标的资产的辅助策略。

8、牛市价差的用法

类似于看涨期权和领空期权的转换,当看跌期权策略背离预期并大幅下跌时,投资者可以买入执行价较低的看跌期权,以避免标的价格继续下跌的风险。该组合是牛市价差。较为谨慎或交易频率较低的投资者可在建仓时直接买入牛市套利组合,以锁定下行风险。

牛市价差也可以通过买入执行价格较低的看涨期权并卖出执行价格较高的看涨期权(买入“低”并卖出“高”)来形成。这种策略的回报和风险是有限的。理论上,如果两个行使价相同,无论你使用看涨还是看跌,到期日的盈亏曲线应该是相同的。但是,实际的期权交易价格会偏离理论价格。因此,无论使用看涨还是看跌,您都可以看到哪个组合“更便宜”(您可以在盈亏图表上比较盈亏平衡点的位置,并选择盈亏平衡点较低的组合,或者您可以根据隐含波动率水平做出判断)。

执行价格的选择应根据您自己的风险收益偏好来确定。您买入的看涨/看跌执行价格越低,获利的概率越高,但最大回报越低。 /看跌期权的执行价格越低,组合成本越低,但最大损失越高。一种可能的方法是在“阻力位”选择较高的行使价,在“支撑位”选择较低的行使价。

2.2.3 牛市比率价差

牛市比率价差是一种非常灵活的投资策略。它包括买入 1 个执行价格较低的看涨期权和卖出 N 个执行价格较高的看涨期权。资产使用也能产生很好的效果。

9、牛市比率价差的使用

如果单纯买入牛市比率价差,组合通常会在标的价格小幅上涨时获利,下行风险有限,上行风险无限(如果选择较大的N,甚至可能在标的价格小幅上涨时获利)价格下跌,但此时在价格急剧上涨的情况下风险更大),这是一种中性到过度的策略。

如果在持有标的资产的同时买入牛市比率差价,相当于在一定的价格区间内做杠杆,放大价格上涨的速度。选择的N越高,杠杆越高。

假设期权为单一股票期权,现在股价为20元,如果投资者判断该股票的长期目标价为24元,但近期只能小幅上涨,此时,在持有股票A价格为20元的看涨期权的基础上买入1个行权期权,卖空2个行权价格为22元的看涨期权,只要在到期日股价达到22元,投资者相当于以24元的目标价卖出。此时的下行风险与持有股票相当,因为期权组合的成本很低,甚至最初收取溢价。

2.3 熊市急跌

类似于快速上涨的牛市,在快速下跌的熊市中,买入价外看跌期权(做多OTM看跌期权)是最佳策略,同时也发挥了期权的高杠杆功能。通过卖空卖出标的资产的杠杆率最高仅为2倍,而买入价外看跌期权的杠杆率可高达20倍以上,无需承担卖空的利息成本。在合约选择上,近月合约也是首选,行权价需要根据自己的预期来选择。

2.4 温和下跌熊市

2.4.1 空头看涨和空头套利

在看跌前景的前提下,您可以选择卖出价外或平价看涨期权(做空OTM或ITM看涨期权)以获得溢价收益。行权价越高,期权被行权的可能性越小,但获得的保费收入就越少。

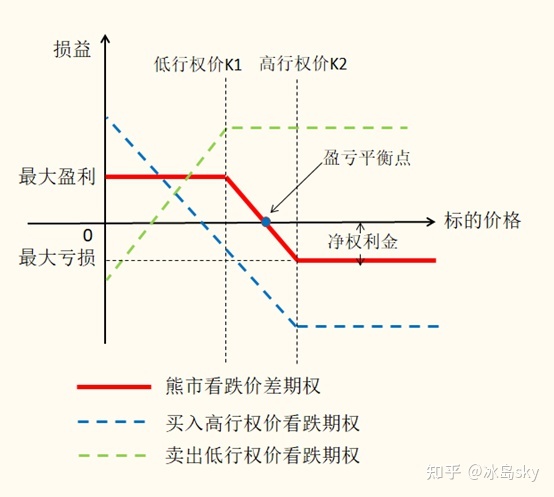

10、熊市价差的用法

空头看涨策略 当市场偏离预期并大幅上涨时,投资者可以买入执行价较高的看涨期权,以避免标的价格持续上涨的风险。此时形成的组合是熊市价差。较谨慎或交易频率较低的投资者,可在建仓时直接买入空头套利组合,锁定上行风险。

熊价差也可以通过买入行使价较高的看跌期权,卖出行使价较低的看跌期权(买“高”,卖“低”)形成,这种策略的收益和风险是有限的。同样,无论是使用call还是put组合,你都可以看到哪个组合“更便宜”。

行权价格的选择需要根据自己的风险收益偏好来确定。卖出看涨/看跌的行权价越高,获利的概率越高,但最大回报越低。 /put的执行价格越高,组合成本越低,但最大损失越高。

2.4.3 熊比价差

熊比价差类似于牛市价差,包括买入 1 份行使价较高的看跌期权,卖出 N 份行使价较低的看跌期权。熊比价差是一种中性的看跌策略。当基础价格小幅下跌时,它可以盈利。该策略的下行风险是无限的。当市场偏离预期,大幅下跌时,可以平仓,以较低的行权价买入N-1股。看跌期权,转换为熊差计算执行价格为10的期权价格,也可以买入N-1个行使价较低的看跌期权,规避下行风险。此时的盈亏图类似于我们后面要介绍的蝶式价差组合。

2.5个中性城市行情

如果未来多空方向不明朗,但预计未来一段时间内不会发生显着影响标的价格变动的事件,标的波动性仍将保持不变甚至下降,在这样的中性市场中,应该采取卖出策略。卖出期权会获得负的 vega 和正的 theta,这使您可以从较低的波动性和时间消耗中获利。只有当收取的溢价足以弥补基础价格波动时,中性市场策略才能盈利。

2.5.1 卖跨式买蝴蝶

在具有看跌波动的中性市场中,您可以在相同的到期日以相同的执行价格卖出看涨期权和看跌期权,这是一个空头跨式。因为平价期权包含的时间价值最多,所以选择平价期权为宜,到期日最好选择近月。此时组合delta约等于0,收取两次保费。只要到期日标的价格与行使价的偏差不超过两次溢价之和,您就可以获利。

从到期日的损益图可以看出,投资组合的上行和下行风险是无限的。如果市场偏离预期大幅上涨,可以买入行使价较高的看涨期权,规避上行风险,大幅下跌。 ,您可以买入行使价较低的看跌期权,以规避下行风险。当投资者同时买入这两种期权来锁定两端的风险时,就变成了铁蝴蝶价差。

同样,谨慎且交易频率较低的投资者可以在开仓时买入铁蝶形价差。此时的收益和风险是有限的,但是利润范围比空头跨式要小。很多。

仅使用看涨或仅看跌都可以获得与铁蝶式点差相同的损益曲线。此时,您需要买入一个较低行使价和较高行使价的看涨/看跌,同时卖出2个行使价中等的看涨/看跌(前两次行使价的平均值)期权),卖出期权一般选择平价期权,此时的组合成为蝶式价差。对于这三种构成相同损益曲线的组合,投资者也可以选择“更便宜”的一种来开仓。

2.5.2 卖出鞍形套利,买入铁秃鹰套利

如果空头跨式中的两个平价期权被虚值看涨期权和看跌期权取代,则构成空头扼杀。与空头跨式相比,这种策略可以获得盈利的价格,幅度越大,盈利的概率越高,但相应的可以获得的最大利润越小。

同样,这种策略两端的风险是无限的。当市场在一端偏离预期风险时,您可以买入行使价较高的看涨期权或行使价较低的看跌期权来规避风险。当另一端的风险很高时,由此产生的策略就变成了铁秃鹰价差。

只用看涨或只用看跌都可以得到与铁秃鹰价差相同的损益曲线。此时需要4个不同执行价格的看涨或看跌,其中买入最高和最低执行价格的看涨/看跌,同时卖出中间两个执行价格的看涨/看跌。对于这三种构成相同损益曲线的组合,投资者也可以选择“更便宜”的一种来开仓。

2.5.3 购买日历价差

我们上面提到的策略都是利用相同到期日的合约价差进行套利。当然,期权也可以进行跨期套利。日历传播就是其中之一。日历价差是通过卖出一个近月看涨/看跌期权并同时买入一个具有相同执行价格的远月看涨/看跌期权形成的,这利用了近月合约的时间价值比远月合约。在选择行使价时,平价期权是最佳选择。

组合的delta约为0。从到期日的盈亏图可以看出,该策略的盈亏是有限的,只要标的价格波动不大,就可以盈利。

2.6 波动率市场行情

如果未来多空方向不明朗,但预计未来会出现对标的物价格变动影响较大的事件,如年报发布等,波动率标的将显着增加。在如此动荡的市场中,建议买入 Strategy。购买期权会获得正的 vega 和负的 theta,这使您可以以耗时的代价从波动性上升中获利。波动性市场策略要求标的价格波动大于看涨期权的成本才能获利。

波动市场中的基本交易策略可以采取与中性市场相反的交易操作,即买入多头跨式、买入多头扼杀式和卖出空头价差蝴蝶价差、做空铁秃鹰价差和做空日历价差。

其中,多头跨式和多头绞式风险有限,潜在收益无限,但成本高,大利润概率相对较低。此时,您可以卖出期权并将其转换为空头蝶形点差和空头铁秃鹰点差。通过压平部分 Upside 以降低投资组合成本。

此外,在预期事件发生且波动率按预期上升后,投资者可以平仓获利,而不必持有至到期,以避免波动率随后下降的风险。

3、交易时需要注意的其他问题

以上只是最基本的期权交易策略。可以发现,有些策略具有风险有限、收益有限的特点,如牛市套利、蝶式套利等,这些策略可以作为单独的策略使用,也可以作为其他策略的后续策略。

当然,投资者也可以根据自己的收益和风险偏好,充分发挥想象力,通过改变使用的合约和合约数量来构建更复杂的策略。但是,随着策略复杂度的增加,交易中也会出现其他需要注意的问题,包括逐步建仓、保证金管理、仓位管理等。

3.1步位置

蝴蝶套利和铁秃鹰套利等一些策略涉及三个或更多期权头寸,而一些覆盖看涨的策略涉及不同品种的交易所。 ),即每个仓位的构建是在多个事务中完成的。虽然有些交易软件也提供了合并交易的功能,但可能会出现交易无法及时完成甚至交易成本过高的问题。

应遵循“先难后易”的原则,逐步开仓。首先,交易最难交易且流动性较低的合约,然后交易更易交易且流动性更强的合约。完成建造仓库的成本。策略越复杂,涉及的仓位越多,建仓成本就越高计算执行价格为10的期权价格,这也是选择期权策略时不可忽视的一个方面。

3.2 保证金管理

由于空头期权以保证金交易,因此在期权中包含空头头寸的策略涉及保证金管理问题。与期货不同,期权的保证金是非线性的,增加了投资者保证金管理的难度。 Taking individual stock options with both the strike price and the current price of 13 yuan as an example, it can be seen from Figure 26 that except for deeply out-of-the-money options, the margin changes of other options are very fast, so when selling these options short, you need to pay attention to leaving enough Margin to prevent liquidation.

In the simulation stage, the combination margin system is not implemented for individual stock options and stock index options. Each short position will receive a separate margin. Compared with the combination margin, this will greatly increase the margin cost of the combination transaction, thereby affecting the income of the combination transaction. This is also A major issue to be aware of after options are listed.

3.3 Position Management

When an investor uses a complex strategy, or uses a variety of basic strategies at the same time, and holds a large number of option positions, it is necessary to manage the overall position at this time. We need to monitor the risk of the overall position. At this time, the "Greek letters" can be used again. The Greek values of delta, gamma, vega and theta can be added linearly between different contracts of the same underlying, and different underlying contracts need to be added. Convert to delta amount, gamma amount, vega amount and theta amount and add them linearly. These Greek values provide a clear picture of overall risk exposure and help us hedge against unwanted risks.

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2022-07-22 12:02:02

2022-07-22 09:02:51

2022-07-22 09:01:35

2022-07-21 13:00:24

2022-07-20 13:01:27

2022-07-20 12:02:07

热点排行

精彩文章

2022-07-20 09:01:33

2022-07-19 12:00:24

2022-07-19 11:01:01

2022-07-17 13:00:39

2022-07-17 13:00:24

2022-07-17 12:01:07

热门推荐